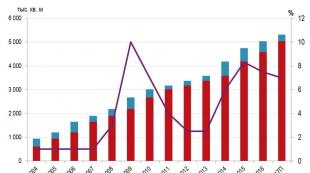

Сближение ставок акцизов на подакцизные товары. Акциз, ставка

Акцизы — это косвенный налог, который включается в стоимость подакцизных товаров (топливо, алкоголь, табак и проч.). Для каждого вида подакцизных товаров установлена своя ставка. Акцизы платят производители, переработчики и импортеры подакцизных товаров. Настоящая статья посвящена главе 22 НК РФ «Акцизы». В ней доступно, простым языком рассказано о порядке расчета и уплаты акцизов, ставках налога и сроках сдачи отчетности. Данный материал является частью цикла «Налоговый кодекс «для чайников»». Обратите внимание: статьи из этого цикла дают только общее представление о налогах; для практической деятельности необходимо обращаться к первоисточнику — Налоговому кодексу Российской Федерации.

Кто платит акцизы

Юридические лица, индивидуальные предприниматели (ИП), импортеры и экспортеры, которые совершают операции, облагаемые акцизами. На практике в роли плательщиков акцизов выступают производители, переработчики и импортеры подакцизной продукции. Перекупщики не платят акцизы.

Обратите внимание: организации и ИП, совершающие облагаемые акцизами операции, не вправе перейти на упрощенную систему налогообложения и уплату единого сельхозналога. Что касается налогоплательщиков ЕНВД, то они не освобождены от акцизов и начисляют их так же, как компании и предприниматели на общей системе налогообложения.

Какие товары являются подакцизными

Этиловый спирт и продукция, которая содержит более 9-ти процентов такого спирта. Исключение составляют лекарства, а также ветеринарные препараты в емкостях не более 100 мл. Еще одно исключение — парфюмерно-косметические средства с долей этилового спирта до 80 процентов включительно (при наличии пульверизатора — до 90 процентов включительно), разлитые во флаконы до 100 мл., а также парфюмерно-косметическая продукция с долей этилового спирта до 90 процентов включительно, разлитая в емкости до 3 мл. включительно.

Кроме того, под акцизы подпадает алкогольная продукция, пиво, табачные изделия (в том числе предназначенные для потребления путем нагревания), легковые автомобили и мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л.с.), дизельное топливо, моторные масла, автомобильный и прямогонный бензин, бензол, параксилол, ортоксил, авиационный керосин, природный газ, а также электронные системы доставки никотина и жидкости для них.

Когда начисляются акцизы

При импорте подакцизных товаров, а также при реализации и передаче подакцизных товаров, произведенных на территории РФ.

Реализация подакцизных товаров — это переход права собственности на возмездной или безвозмездной основе, в том числе использование подакцизной продукции при натуральной оплате. При этом акцизы начисляются только в случае, когда право собственности переходит непосредственно от производителя подакцизных товаров (например, от изготовителя к оптовику). При дальнейшей перепродаже (например, при отгрузке от оптовика в розничную сеть) акцизы начислять не нужно.

Также акцизы необходимо платить при реализации конфискованных и бесхозяйных подакцизных товаров, включая подакцизные товары, полученные по решению суда.

Передача подакцизных товаров — это операции, при которых не происходит переход права собственности. При этом акцизы начисляются только в случае, если подакцизные товары передает непосредственно их производитель. Если же продукция передается лицом, купившим ее в готовом виде, акцизы начислять не надо.

Так, акцизами облагается передача произведенной продукции для переработки на давальческой основе и отгрузка подакцизных товаров, изготовленных из давальческого сырья. Кроме того, акцизы начисляются при передаче произведенных товаров для собственных нужд, в уставный капитал или учредителю при выбытии последнего.

Под акцизы в общем случае попадает перемещение продукции внутри компании для дальнейшего производства неподакцизных товаров, а с 2011 — «внутренняя» передача этилового и коньячного спирта для производства алкоголя или иной подакцизной продукции. Облагается акцизами и внутреннее перемещение созданных подакцизных товаров подразделению, занимающемуся их розничной реализацией.

Наконец, акцизы начисляются в случае получения денатурированного этилового спирта и прямогонного бензина организациями, имеющими соответствующие свидетельства.

Когда не начисляются акцизы

При перемещении подакцизных товаров внутри компании-производителя, если целью перемещения является изготовление других подакцизных товаров. Здесь есть исключение: от акцизов не освобождается передача спирта для изготовления алкоголя и другой спиртосодержащей подакцизной продукции.

Помимо этого акцизы не начисляют экспортеры, которые предоставили в налоговую инспекцию определенные документы.

Чтобы получить освобождение по любому из вышеупомянутых оснований, необходимо вести раздельный учет операций, подпадающих и не подпадающих под акцизы.

Ставки акцизов

Существует три вида ставок акцизов: специфические, адвалорные и комбинированные.

Специфические (твердые) представляют собой фиксированную сумму за единицу измерения. Именно специфические ставки утверждены для всех подакцизных товаров кроме сигарет и папирос. Например, для шампанских вин в 2019 году в общем случае действует ставка в размере 36 руб. за один литр.

Адвалорные ставки установлены в виде процента от стоимости товара. В настоящее время такой вид ставок не применяется.

Комбинированные (смешанные) ставки имеют две составляющие: специфическую и адволарную. Смешанные ставки утверждены для сигарет и папирос. В частности, по папиросам в 2019 году акциз рассчитывается по ставке 1 890 руб. за одну тысячу штук плюс 14,5 процентов расчетной стоимости* (но не менее 2 568 руб. за одну тысячу штук).

Значения акцизных ставок ежегодно пересматриваются. Сейчас установлены ставки на 2019, 2020 и 2021 годы.

Как рассчитать акцизы

Нужно определить налоговую базу и умножить ее на ставку акциза. База рассчитывается отдельно по каждому виду подакцизных товаров и зависит от установленной для него ставки. В случае твердой ставки база — это объем продукции в натуральном выражении (например, 1 000 литров шампанских вин). Для комбинированных ставок база — это объем в натуральном выражении плюс расчетная стоимость (например, 100 000 папирос плюс их стоимость, равная 690 000 руб.). Если налогоплательщик не ведет раздельный учет операций, подпадающих под разные ставки, то он должен определить единую базу и применить к ней наибольшую из ставок.

База рассчитывается по итогам налогового периода, который равен одному календарному месяцу. Может так случиться, что база, определенная производителями, переработчиками и импортерами алкогольной и спиртосодержащей продукции, меньше объема, отраженного ими в системе ЕГАИС. В такой ситуации, акцизы нужно расчитывать исходя из данных этой системы.

Налогоплательщик предъявляет сумму акциза покупателю (за исключением операций с прямогонным бензином и денатурированным этиловым спиртом), а при изготовлении подакцизных товаров из давальческого сырья — собственнику такого сырья. Иными словами, покупатель или давалец должен оплатить не только стоимость продукции и сумму НДС, но и акцизы. Их величина в общем случае выделяется отдельной строкой в первичных и расчетных документах, а также в счетах-фактурах. Если плательщик акцизов совершает операции, освобожденные от данного налога, на «первичке» и счетах-фактурах надо сделать надпись «без акциза». При розничной продаже акцизы включаются в цену изделия, но на ярлыках, в ценниках и чеках не выделяются.

Организации, начислившие и предъявившие покупателю акцизы, могут отнести их на расходы, а предприниматели — включить в состав профессиональных вычетов.

Как учесть «входные» акцизы

Если покупатель не будет использовать приобретенные подакцизные товары для производства другой подакцизной продукции, то акцизы, перечисленные поставщику или заплаченные на таможне, необходимо включить в стоимость товара.

Если покупатель направит приобретенную подакцизную продукцию для производства другой подакцизной продукции и включит в состав расходов (профессиональных вычетов), то «входные» акцизы следует принять к вычету**. Это же правило действует для давальцев и изготовителей. Вычет возможен не всегда, а лишь в ситуации, когда ставка акциза по товарам, направленным на производство, и ставка по произведенной продукции, определены в расчете на одинаковую единицу измерения налоговой базы.

Вычет означает, что при уплате налога организация или ИП может уменьшить сумму начисленных акцизов на величину «входных» акцизов.

Здесь действует важное правило: принимать акцизы к вычету можно только после их фактической уплаты. Право на вычет следует подтвердить первичными документами по сделке, «входящими» счетами-фактурами (при импорте — грузовыми таможенными декларациями) и бумагами, подтверждающими перечисление акциза продавцу.

Если по итогам месяца сумма вычета превысила величину начисленных акцизов, разницу можно зачесть в счет будущих платежей или вернуть из бюджета.

Когда перечислять акцизы в бюджет

Для операций по реализации и передаче подакцизных товаров последняя дата уплаты акцизов — 25-е число следующего месяца. Для операций с прямогонным бензином и денатурированным спиртом — 25-е число третьего месяца, следующего за истекшим налоговым периодом.

Российские производители алкоголя должны перечислять авансовые платежи по акцизам не позднее 15-го числа текущего налогового периода. Впоследствии авансовый платеж можно принять к вычету. Освобождение от авансовых платежей предусмотрено для тех, кто представит в налоговую инспекцию банковскую гарантию, по которой банк обязуется в случае неуплаты перечислить акцизы вместо налогоплательщика.

Как отчитываться по акцизам

По окончании каждого месяца налогоплательщики обязаны представить в налоговую инспекцию, где зарегистрирована головная организация и каждое из подразделений, налоговую декларацию по акцизам. Срок сдачи декларации — 25-е число месяца, следующего за истекшим налоговым периодом.

Для организаций, имеющих свидетельства на операции с денатурированным спиртом и прямогонным бензином утвержден особый порядок — они должны сдавать декларации не позднее 25-го числа третьего месяца, следующего за налоговым периодом.

Налогоплательщики, обязанные делать авансовые платежи, должны не позднее 18-го числа текущего месяца сдавать в налоговую инспекцию копию платежки на перечисление авансовых платежей, копию банковской выписки о списании денег со счета и извещение с указанием детальной информации о совершенных облагаемых акцизами операциях.

Акцизы при экспорте

Экспортеры обязаны подтвердить свое право на освобождение от акцизов. Для этого они должны предъявить в налоговую инспекцию перечень документов, относящихся к внешнеторговой сделке (контракт, грузовую таможенную декларацию, выписку банка о получении экспортной выручки и пр.). Сдать бумаги нужно не позднее 180 календарных дней с даты реализации подакцизной продукции. Если 180 дней истекли, а пакет документов не собран, налогоплательщик обязан начислить и заплатить акцизы.

Кроме этого, экспортер обязан предъявить в налоговую инспекцию поручительство банка. Данный документ дает гарантию того, что в случае, если налогоплательщик в течение 180 дней не соберет все положенные документы по сделке, банк перечислит за него акцизы и пени. При отсутствии поручительства экспортер обязан самостоятельно заплатить акцизы, но после своевременного предоставления пакета бумаг акцизы можно возместить из бюджета.

* Расчетная стоимость зависит от максимальной розничной цены, которая представляет собой стоимость пачки сигарет и папирос, превышать которую не разрешено ни магазинам, ни предприятиям общепита. Эту цену должен установить производитель, он же обязан указать ее на упаковке и сообщить о ней в налоговую инспекцию.

** Исключением являются операции с прямогонным бензином и денатурированным спиртом, для которых действует особый порядок принятия вычетов.

Юридические лица и индивидуальные предприниматели, занимающиеся внешнеторговыми операциями с определёнными категориями товаров, обязаны выплачивать акциз при перемещении подакцизной продукции через границу РФ.

Ниже мы рассмотрим главные функции и виды акцизов в зависимости от объекта налогообложения. Выясним ставки акцизов на 2015 год и уточним условия предоставления льгот и преференций налогоплательщикам акцизов, воспользуемся формулами расчёта акцизов и ещё одного налога — НДС, приведём примеры расчётов.

Что такое акцизы?

Акцизы относятся к косвенным налогам.

Их плательщики — организации и предприниматели, перемещающие подакцизную продукцию через границу РФ. Но, этот налог входит в стоимость подакцизных товаров, поэтому бремя налогоплательщика ложится на конечного потребителя.

Акцизы относятся к косвенным налогам.

Их плательщики — организации и предприниматели, перемещающие подакцизную продукцию через границу РФ. Но, этот налог входит в стоимость подакцизных товаров, поэтому бремя налогоплательщика ложится на конечного потребителя.

Облагаются акцизами товары, спрос на которые не меняется из-за понижения или повышения стоимости. Устанавливается это косвенное налогообложение для перераспределения средств со сверхприбыли в бюджет страны или для защиты национальной продукции путём обложения акцизами импортных товаров. Начинающим участникам ВЭД будет полезно узнать, как вообще происходит . Об этом мы писали в прошлой статье, но, вернёмся к нашей теме.

Виды акцизов

Классифицируются акцизы в зависимости от того, на какую группу товаров они устанавливаются: алкогольные напитки, этиловый спирт, сигареты, легковые машины. Акцизы начисляются на бензин и дизельное топливо, моторное масло, бытовое топливо для отопительных приборов.

Акцизы на разную продукцию имеют разные ставки, методы расчётов.

Сколько платить за топливо — ставка акцизов на бензин

В 2015 году произошло изменение ставок на бензин (ставка приводится из расчёта на одну тонну). Плательщики выплачивают за:

В 2015 году произошло изменение ставок на бензин (ставка приводится из расчёта на одну тонну). Плательщики выплачивают за:

- автобензин ниже 3-го класса – 13 332 рубля;

- 3-го класса – 12 879 рублей;

- 4-го класса – 10 358 рублей;

- 5-го класса – 6 223 рубля;

- прямогонный автобензин – 13 502 рубля.

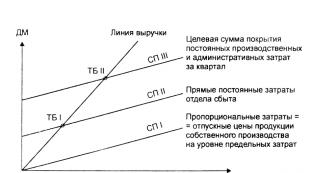

Для расчёта акциза требуется умножить налоговую базу на ставку (определяется согласно 194 статье НК). Для расчётов существует следующая формула:

СА = БН * СтА,

где СА – это сумма акциза; БН – налоговая база; СтА – ставка (в расчёте на одну тонну).

Пример : Предприятие выпустило 1 000 тон автобензина 3-го класса, который был продан оптовой организации. Расчёт акциза: 12 879 рублей * 1 000 тонн = 12 879 000 рублей.

Налоговое бремя — сумма за алкоголь

Акцизы на алкоголь считаются самыми высокими. Налоговая ставка зависит от содержания спирта в продукции.

Зависимость ставки от содержания спирта нужна для того, чтобы сократить изготовление крепких спиртных напитков.

Ставка на основную алкогольную продукцию из расчёта на литр следующая:

- На этиловый спирт , использующийся в косметических или парфюмерных целях, при оплате организацией аванса по акцизам – 0 рублей;

- На этиловый спирт без выплаты аванса по акцизам – 93 рубля;

- На алкоголь, крепость которого превышает 9% (исключая пиво и игристые вина) – 500 рублей;

- На алкоголь, крепость которого меньше 9% (исключая пиво и игристые вина) – 400 рублей;

- На вина (исключая игристые вина) – 8 рублей;

- На игристые вина – 25 рублей;

- Пиво с крепостью меньше 0,5% — 0 рублей;

- Пиво с крепостью от 0,5% до 8,6% — 18 рублей.

Перед тем, как производить расчёты, требуется узнать налоговую ставку. Расчёты производятся по следующей формуле:

СА = ОРП * СА,

Где СА – сумма акцизов, ОРТ – количество проданных товаров, СА – ставка.

Пример : Организацией было продано 100 000 литров пива. В каждом литре процент спирта составляет 8,6. Цена за 1 литр равна 60 рублям, ставка – 18 рубль в расчёте на литр. Узнать сумму пива можно, произведя следующие расчёты: 10 000 * 60 = 600 000 рублей. Для суммы акциза требуется 10 000 умножить на 18. В итоге, акцизный сбор составит 180 000 рублей.

Акцизы на алкоголь считаются самыми высокими.

Сигареты — дорогостоящее пристрастие потребителей-налогоплательщиков

Акцизы на сигареты уплачиваются за любой вид табака, в том числе за курительный. База налога рассчитывается, ориентируясь на сигарету или килограмм табака. Ставки на сигареты в 2015 году составляют:

Акцизы на сигареты уплачиваются за любой вид табака, в том числе за курительный. База налога рассчитывается, ориентируясь на сигарету или килограмм табака. Ставки на сигареты в 2015 году составляют:

- Сигары – 128 рублей (штука);

- Сигариллы, биди, кретек – 1 920 (тысяча штук);

- Сигареты – 960 рублей (тысяча штук) плюс 8,5% расчетной стоимости;

- Курительный, кальянный и другие виды табака — 1 800 рублей (килограмм).

Акцизы на сигареты рассчитываются по следующей формуле:

Са = (Ос * Ас) + (Оа * Аа),

Где Са – акцизный сбор, Ос – количество проданного товара, Ас – твёрдая налоговая ставка, Оа – цена на продаваемую продукцию, Аа – адвалорная ставка.

Пример : Организация по производству табака продала 1 000 килограмм продукции. Цена на килограмм товара составляет 7 000 рублей. Ставка равна 1 800 рублей за килограмм. Находим стоимость табака: 1 000 * 7 000 = 7 000 000 рублей. Рассчитываем акцизы: 1 000 * 1 800 = 1,8 миллионов рублей.

Льготы и преференции

Акцизные сборы не распространяются на некоторые категории товаров. Это подакцизная продукция, передаваемая филиалам компании, которые не могут быть налогоплательщиками, этиловый спирт, передаваемый филиалам компании для изготовления продукции, не облагающейся акцизами. Льготы предоставляются на денатурированный этиловый спирт и спиртосодержащие денатурированные товары, продаваемые по квотам, закачку газа в пласт в целях нормализации давления, закачку газа в хранилища под землёй.

Акцизы не требуется выплачивать при продаже продукции, облагаемой акцизами, которая помещена под режим экспорта из РФ. Информация о документах подтверждения экспорта . Не нужно платить налог при первичной продаже конфискованных товаров, продукции, не имеющей собственника, продаже природного газа для личного потребления жилищными кооперативами, физическими лицами и так далее.

Освобождение от акцизов происходит только в том случае, если ведётся учёт соответствующих операций.

Определение НДС и примеры расчёта

НДС представляет собой налог на добавочную стоимость. Его выплачивает контрагент с разницы между закупаемой стоимостью товара и ценой, по которой товар продаётся. Как найти контрагента за рубежом, .

НДС представляет собой налог на добавочную стоимость. Его выплачивает контрагент с разницы между закупаемой стоимостью товара и ценой, по которой товар продаётся. Как найти контрагента за рубежом, .

Пример расчёта НДС : Организацией закупается 50 кофт стоимостью 200 рублей. В цену включен налог 18%. Оплачивает его поставщик. Стоимость кофт, в перерасчёте на проценты, можно выразить, как 118%. Цена на кофты, исключая налог, составляет 169,5 рублей. Оставшаяся сумма от стоимости (30,5 рублей) – это и есть НДС. За 50 кофт придётся отдать НДС в размере 1525 рублей.

Льготы по НДС

Льготы по НДС предоставляются при продаже следующих товаров и услуг:

- почтовые марки, конверты и открытки с марками;

- народные промыслы;

- медицинская продукция;

- драгоценные монеты;

- ремонт по гарантии в рамках гарантийного срока;

- ремонтные работы по восстановлению исторических и культурных памятников, зданий культурного значения;

- научно-исследовательская деятельность в счёт бюджета;

- драгоценные металлы;

- питание для школьных и дошкольных объектов, медицинских учреждений;

- медицинские услуги;

- перевозка в городском и пригородном транспорте;

- тушение лесных пожаров;

- обслуживание воздушного, морского транспорта;

- аренда спортивных сооружений в целях организации мероприятий спортивного характера;

- продажа домов, квартир;

- продажа прав на различные изобретения;

- лом, отходы чёрных и цветных металлов.

Льготы предоставляются определённым организациям:

- учреждения, оказывающие образовательные услуги;

- магазины беспошлинной торговли;

- учреждения культурного значения;

- базы отдыха, санатории;

- сельскохозяйственные производители;

- ритуальные службы;

- архивы;

- банки;

- страховые компании;

- негосударственные пенсионные фонды;

- аптеки;

- адвокатские конторы;

В налоговой системе РФ и многих других государств установлен такой вид сбора в казну, как акциз. Начисляется он, как правило, на ограниченный круг товаров — главным образом тех, что характеризуются как высокорентабельные. Взимание акцизов — значимый фактор наполнения бюджета государства. Поэтому главное для властей страны — обеспечить высокую эффективность осуществления данного процесса. Каковы основные элементы акциза? В чем заключается его экономический смысл?

Что такое акциз?

Под акцизом принято понимать разновидность налога, который чаще всего взимается с юрлиц и ИП в момент осуществления ими операций с некоторыми перечнями товаров. В частности — перевозимыми через границу РФ. Существует довольно много подходов к классификации акцизов. Например:

По отнесению к уровню государственной власти;

По субъектам перечисления в бюджет;

По способам использования платежей;

По каналам изъятия;

По схеме обложения;

По критериям прав задействования поступлений.

Если классифицировать акциз по указанным признакам, то он будет являться налогом:

Взимаемым, как мы отметили выше, с юрлиц и ИП;

Нецелевого характера, то есть направляемым на финансирование неопределенного перечня мероприятий;

Рассчитываемым и уплачиваемым налогоплательщиком самостоятельно;

Акцизы — это косвенный налог. То есть уплачивается он фактически не налогоплательщиком, а покупателями.

Акцизы, таким образом, включаются в стоимость товара. Получив выручку по факту продажи того или иного продукта, налогоплательщик отчисляет от нее сумму, соответствующую акцизу, в бюджет.

В чем экономический смысл рассматриваемой разновидности налогов?

Прежде всего, акцизы устанавливаются государством в целях пополнения бюджета за счет тех сверхдоходов, что получают фирмы от выпуска высокорентабельных товаров, а также выравнивания экономических условий ведения бизнеса. Кроме того, налоги рассматриваемого типа могут устанавливаться на импортную продукцию — в целях защиты национального рынка. Государство определяет ставки акцизов, которые, с одной стороны, эффективно решают данную задачу, с другой — позволяют сохранить привлекательность национального рынка для иностранных инвесторов.

Для властей страны также важно сохранить умеренность в политике определения размера соответствующих показателей с точки зрения сохранения приемлемых отпускных цен на подакцизную продукцию для граждан — как мы отметили выше, фактическими плательщиками налога, о котором идет речь, являются клиенты предприятий.

Отличие акцизов от НДС

Как мы отметили выше, рассматриваемый налог относится к категории косвенных. Их не так много в РФ. Наряду с акцизами косвенным сбором также считается НДС. Полезно будет изучить, каковы принципиальные различия между ними.

Прежде всего, НДС начисляется на несоизмеримо более широкий спектр товаров. Кроме того, НДС облагаются также и услуги, оказываемые налогоплательщиком. Ставки акцизов установлены, в свою очередь, только для товаров. Другое отличие НДС от рассматриваемых сборов — более простая формула исчисления налога на добавленную стоимость. Виды ставок акцизов классифицируются по нескольким признакам. В формулу расчета соответствующих платежей может включаться большое количество параметров — данную особенность мы подробнее рассмотрим далее в статье.

Еще одно принципиальное отличие акцизов от НДС в том, что первые, как правило, предполагают появление реальной платежной нагрузки на бизнес. НДС же — налог в значительной степени фискальный. То есть, используя предусмотренные законом вычеты по нему, фирма в целом сводит финансовую нагрузку к минимуму. Рентабельность компаний, которые платят НДС, принципиально не становится ниже, чем характеризующая те организации, что не являются субъектами уплаты данного налога.

В свою очередь, если рассматривать акцизы, ставка налога по ним не всегда компенсируется вычетом. В результате компания несет реальную платежную нагрузку. Если бы она не платила акциз (ставка по нему компенсировалась бы вычетом), то ее рентабельность была бы существенно выше. Поэтому взимание соответствующих платежей — важный аспект пополнения бюджета государства. Акцизы отражают значительные сумы поступлений в казну. Ставки акцизов в РФ и многих других странах устанавливаются в величине, составляющей иногда порядка нескольких десятков процентов от их отпускной стоимости.

Иногда ввод соответствующих платежей осуществляется в целях повышения эффективности мониторинга нелегального оборота той или иной продукции в государстве. В этом случае установленные ставки акцизов могут быть относительно невелики — поскольку правительству важнее не столько получить денежные средства в бюджет, сколько проследить за тем, какова платежная дисциплина предприятий.

Рассматриваемый тип налогов был впервые введен в России в декабре 1991 года. Долгое время их сбор регулировался отдельным законом. Но с 2001 года главным нормативным актом в данной сфере правоотношений стал НК РФ. Акцизы, ставки по ним и иные характеристики налогов подобного типа определяются в положениях соответствующего кодекса. Если точнее — нормами главы 22 части 2 НК РФ.

Основные элементы, формирующие акциз: ставка, база и объект налогообложения. Все они имеют отношение к товарам, на которые начисляются акцизы. Рассмотрим их специфику подробнее.

Какие товары облагаются акцизом?

К основным товарам, на которые начисляется акциз, относятся:

Алкогольные напитки;

Табачные изделия;

Дизельное топливо и масла;

Автомобили.

Но в ряде случаев определенные товары могут быть освобождены от обложения акцизами. Взять, например, некоторые парфюмерные средства: с одной стороны, они относятся к спиртосодержащей продукции, с другой — не являются продукцией, которая облагается акцизом. Изучим теперь специфику одного из ключевых о котором идет речь, — ставок.

Ставки по акцизам

Величина рассматриваемых показателей определяется в положениях НК РФ. Ставки акцизов в России в НК РФ зафиксированы единые для всей территории страны. Они классифицируются на 2 разновидности — твердые и комбинированные.

Ставки акцизов, относящиеся к твердым, установлены в абсолютных величинах в расчете на единицу базы налогообложения. Например, на 1 тонну бензина или на 1 литр этанола. В свою очередь, комбинированные ставки акцизов по подакцизным товарам исчисляются исходя из твердых показателей, а также от расчетной стоимости продукции.

В некоторых случаях может применяться дифференцированный подход к классификации ставок. Например, низкого качества в РФ выше, чем те, что характеризуют менее технологичные виды нефтепродуктов. Можно отметить, что твердая ставка акциза, как правило, индексируется исходя из инфляционных процессов. Но это также зависит от приоритетов государственной политики по сбору налогов.

Объект налогообложения в рамках оборота подакцизной продукции

Еще один важнейший элемент акцизов — объект налогообложения. Рассмотрим его специфику. В соответствии с нормами НК РФ, объектом налогообложения в рамках акциза считается перечень операций, которые совершаются с товарами, облагаемыми сбором, о котором идет речь. Это может быть:

Продажа соответствующих товаров;

Получение, оприходование продукции, транспортировка товаров через границу РФ;

Передача продукции, произведенной с использованием давальческого сырья, владельцу соответствующего ресурса или иным субъектам;

Направление выпущенных предприятием товаров, которые облагаются акцизами, на собственные нужды;

Включение подакцизной продукции в состав капитала фирм, в структуру паевых фондов, взносов товариществ.

Еще один возможный источник для формирования объекта налогообложения в рамках акциза — реализация товаров, которые подлежат обращению в собственность государства, муниципалитета, относятся к категории конфискованных либо бесхозных.

Безусловно, в качестве объекта, о котором идет речь, рассматривается и ввоз продукции, на которую начисляется акциз, на территорию РФ из-за границы.

Можно отметить, что, в силу ряда положений НК РФ, объект налогообложения может определяться как результат смешения товаров, образующих подакцизную продукцию. При этом ставки акцизов устанавливаются, как правило, более высокие, чем на те изделия, что используются в качестве сырья.

Есть ряд особенностей, характеризующих определение объекта налогообложения в результате операций по получению или оприходованию товаров, которые подлежат обложению акцизом. Так, если вести речь о них, то объект определяется по факту осуществления операций только с такими товарами, как этанол и бензин, относящийся к категории прямогонных. Процедура оприходования в данном случае означает принятие продукции, что выпущена с использованием собственных материалов, к учету. Также можно отметить, что определение объекта налогообложения осуществляется, только если у предприятия есть свидетельство на выпуск подакцизного товара.

Особенности определения налоговой базы по акцизам

Рассмотрев, какие есть по акцизам, изучим специфику базы по соответствующим видам сборов. Можно отметить, что данный показатель тесно связан с предыдущим, поскольку база по акцизам определяется исходя из ставок по конкретным товарам. Ее величина может соответствовать:

Объему проданной продукции в натуральном выражении (если ставки для них твердые);

Стоимости реализованных товаров, которая исчисляется с учетом цен, определяемых на основе положений НК РФ;

Стоимости продукции, определяемой на основе средних цен продажи в рамках предыдущего расчетного периода либо рыночных цен;

Объему проданных товаров в натуральном выражении с учетом максимальных рыночных цен, характеризующих розничный формат торговли.

Рассмотрим теперь, каким образом сумма акциза может рассчитываться на практике.

Исчисление суммы акциза

Величина акциза по товарам, для которых определена твердая ставка, исчисляется по формуле, в которой учитываются такие составляющие:

Величина базы (указываемая в рублях либо натуральных показателях);

Размер ставки (в процентах либо в рублях в расчете на объем продукции).

Если для товара установлена комбинированная ставка, то формула будет выглядеть несколько сложнее. В ней учитываются:

Величина базы в натуральном выражении;

Значение ставки в расчете на единицу продукции;

Процентная доля налоговой базы;

Максимальный размер стоимости товаров, на которые начисляется акциз.

Общая величина платежа определяется на основе всех сумм соответствующего налога по каждой категории товара, даже если ключевой элемент, составляющий акциз — ставка, — в каждом случае определяется по разным принципам. Исчисление величины сбора осуществляется по итогам прошедшего налогового периода и предполагает учет всех типов операций, связанных с оборотом подакцизной продукции.

Окончательная величина акциза, которая должна быть уплачена в бюджет РФ, определяется с учетом возможных вычетов по рассматриваемому типу налогов. При этом соответствующий показатель может быть положительным или отрицательным. В первом случае разница перечисляется в бюджет. Если вычеты — больше акцизов, то налог не уплачивается государству, а разница зачисляется в последующие расчеты фирмы с бюджетом. Соответствующие льготы по рассматриваемому налогу определяются согласно положениям НК РФ.

Сроки уплаты акцизов

Изучив, что представляют собой ставки акцизов, а также объект налогообложения, рассмотрим такой аспект, как сроки внесения рассматриваемых платежей в бюджет.

Главный фактор в данном случае — дата продажи товаров, которые облагаются сбором, о котором идет речь. Определяется она, опять же, на основе норм ТК РФ. Как правило, это день отгрузки или передачи покупателю подакцизных товаров либо внутрикорпоративной структуре, которая осуществляет розничную продажу данных изделий.

Довольно специфичны нормы, в соответствии с которыми определяется дата реализации бензина — день получения топлива фирмой, у которой есть свидетельство на переработку бензина. Есть также нюансы определения даты получения денатурированного этанола — день приобретения данной продукции фирмой, имеющей соответствующее свидетельство.

Сумма акциза должна быть перечислена в бюджет РФ налогоплательщиком до 25 числа месяца, который следует за прошедшим налоговым периодом. Если речь идет о перечислении налога по бензину и спирту фирмами, имеющими необходимые свидетельства, оно осуществляется до 25 числа третьего месяца, который следует за прошедшим налоговым периодом.

Уплачиваются акцизы, как правило, в тех населенных пунктах, где товары произведены. Иначе осуществляются расчеты по бензину и спирту. Если этанол оприходуется фирмой, у которой есть свидетельство на выпуск неспиртосодержащих товаров, то акциз уплачивается в населенном пункте, в котором соответствующая операция осуществляется. Если бензин получается фирмой, у которой есть свидетельство на переработку топлива, то акциз уплачивается в населенном пункте, в котором зарегистрирован налогоплательщик.

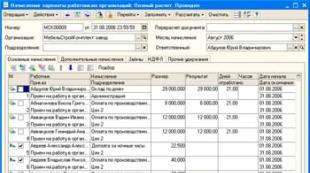

Отчетность

Мы изучили, какие ставки акцизов установлены в РФ, каковы особенности определения базы и объекта обложения данным сбором, рассмотрели сроки уплаты соответствующего налога — отчетность по платежам, о которых идет речь. Налогоплательщики должны направлять в ФНС РФ декларации по итогам прошедшего налогового периода — до 25 числа следующего за ним месяца, аналогичного документа до 25 числа третьего месяца, что следует за отчетным — для плательщиков, которые осуществляют операции с прямогонным бензином или денатурированным этанолом.

Маркировка подакцизных товаров

Полезно будет рассмотреть такой аспект, как маркировка товаров, подлежащих обложению рассматриваемым видом налогов. Существует ряд товаров, производство которых требует особого контроля со стороны государства. В частности, это алкогольные напитки и табачная продукция. Они должны иметь акцизные или специальные марки. С одной стороны, они подтверждают тот факт, что товар облагается соответствующим налогом, с другой — удостоверяют их выпуск в условиях, которые соответствуют требованиям, зафиксированным в правовых актах. как правило, имеет стоимость. Она может устанавливаться в расчете на установленный объем товаров. Акцизные и специальные марки рассматриваются как отчетные документы.

Какие операции по товарам предполагают освобождение от уплаты акцизов?

Полезно будет изучить, какие операции освобождаются от обложения акцизами. К ним относятся:

Экспорт товаров, которые подлежат обложению акцизом;

Передача соответствующего типа продукции для производства иных подакцизных изделий между структурными подразделениями одного юрлица (если они не являются самостоятельными субъектами уплаты налога);

Первичная продажа товаров, относящихся к категории конфискованных, бесхозных либо тех, что подлежат передаче государству или в пользу муниципалитета;

Промышленная переработка товаров, осуществляемая под контролем государственных органов;

Ввоз на территорию РФ товаров посредством порта, который располагается в особой экономической зоне.

Для того чтобы получить возможность не платить акциз за товары, которые экспортируются из РФ или ввозятся через порт в особой экономической зоне, налогоплательщику нужно предоставить в налоговую структуру банковскую гарантию или же поручительство, а также пакет документов, удостоверяющих факт соответствующих операций. Таковыми могут быть:

Контракты, подтверждающие правоотношения плательщика акциза с партнером;

Платежные документы, удостоверяющие поступление на счет налогоплательщика выручки за экспортированный из РФ товар;

На которой стоят отметки регулирующих органов;

Копии транспортных или которые удостоверяют факт вывоза продукции за границу.

Операции с подакцизными товарами: прочие нюансы

Итак, мы рассмотрели основные сведения о специфике акцизов, установленных налоговым законодательством РФ. Мы выяснили, что это особый начисляемых на отдельные Основные элементы, составляющие акциз — ставка, база, объект налогообложения. Их специфика определяется положениями НК РФ. Но есть еще ряд примечательных нюансов, характеризующих оборот подакцизных товаров в России. Полезно будет изучить их.

Прежде всего стоит обратить внимание на положения НК РФ, устанавливающие, что учет операций с подакцизной продукцией должен осуществляться раздельно. В частности, это касается операций с товарами, для которых установленные ставки акцизов — разные. Если фирма-налогоплательщик не соблюдает данного требования, то величина акциза должна быть исчислена исходя из максимальных размеров ставок от базы, характеризующей операции, облагаемые налогами, о которых идет речь.

Еще один нюанс, на который полезно обратить внимание — положение НК РФ, обязывающее уплачивать акцизы не только российских юрлиц и ИП, но также и иностранных хозяйствующих субъектов.

Как и в случае с налогами, уплата акциза — обязательство, неисполнение которого сопровождается принудительным взысканием соответствующих платежей с предпринимателей. Поэтому если компания не уверена, к примеру, в актуальности того или иного вычета — лучше уплатить акциз вовремя. Его можно будет использовать в качестве вычета позже — если он будет отражать факт переплаты в бюджет.

Акцизы, то есть, косвенные налоги, собираемые при продаже продукции, важно учитывать в общей стоимости ряда товаров. Таких как алкоголь и табачные изделия, автомобильное топливо и ряд других. Соответственно, разные ставки акцизов должны быть учтены и в бухгалтерских документах.

Итак, как изменились ставки акцизов с прошлого года и какие ставки акцизов установлены на 2018 год?

Подакцизные товары

Акцизами облагаются не все товары, что мы приобретаем в торговых организациях. Статья 193 Налогового кодекса РФ определяет ставки акцизов на 2018 год, а перечень облагаемых акцизами товаров содержится в пункте 1 статьи 181 НК РФ. Вот эти группы товаров:

- легковые автомобили;

- моторные масла для дизельных либо карбюраторных (инжекторных) двигателей;

- авиационный керосин;

- дизельное топливо;

- автомобильный бензин;

- прямогонный бензин;

- бензол, ортоксилол, параксилол;

- мотоциклы при мощности двигателя более 112,5 кВт (150 л. с.);

- природный газ;

- табачная продукция;

- этиловый спирт, производимый из любого сырья;

- продукция с объемной долей этилового спирта более 9% (эмульсии, растворы, суспензии и другая жидкая продукция);

- алкогольная продукция с объемной долей этилового спирта более 1,5% (водка, ликероводочные изделия, коньяки, вино, спирт питьевой, пиво, напитки, изготавливаемые на основе пива, и др.).

Твердые и комбинированные виды ставок акцизов на 2018 год

Рассчитываться ставки акцизов на 2018 год могут по-разному, в зависимости от того, каковы формы установления ставок.

Твердые (специфические) ставки. Сумма акциза по товарам, в отношении которых установлен данный вид ставок, находится умножением соответствующей налоговой ставки на налоговую базу, исчисленную в соответствии со статьями 187-191 НК РФ.

Комбинированные ставки. Состоят из специфической (твердой) и адвалорной (в процентах) налоговых ставок. Сумма акциза по подакцизным товарам, в отношении которых действует данный вид ставок, высчитывается суммированием акцизов по твердой и адвалорной (процентной) ставок. Сначала вычисляется акциз по твердой ставке, он равен произведению твердой налоговой ставки и объема реализованных (переданных, ввозимых) подакцизных товаров в натуральном выражении. Потом высчитывается соответствующая адвалорная (в процентах) доля максимальной розничной цены таких товаров. Данные складываются.

Ставки акцизов на 2018 год: таблица и конкретика

Пункт 1 статьи 193 НК РФ С 1 января 2018 года претерпел ряд изменений. В ноябре 2017 года Госдума внесла ряд поправок, касающихся размеров акцизов на топливо, ряд позиций по продукции автомобильной промышленности. Поправки были закреплены в Федеральном законе от 27.11.16 № 335-ФЗ.

Помимо этого, в сфере подакцизных товаров появились новшества. С начала 2017 года введен акциз на вейпинг, то есть, использование электронных сигарет, а также на нагреваемый табак. Само устройство — электронные сигареты — обложили акцизом со ставкой 40 рублей за штуку, а жидкость для электронных систем доставки никотина — 10 рублей за 1 мл.

Более подробно и в точных официальных формулировках об этом нововведении можно узнать, изучив ставки акцизов на 2018 год: таблица в конце статьи. Там же в деталях расписаны и суммы новых акцизов на все категории товаров. Здесь же перечислим основные акцизные позиции нынешнего года.

Согласно изменениям, внесенным в статью 183 НК РФ, с января 2018 года неподакцизными становятся, помимо ранее заявленных, следующие операции:

- продажа товаров с акцизами, подвергнутых реэкспорту;

- передача владельцу или тем, кому он укажет, подакцизных товаров, которые изготавливались по давальческой схеме, с целью продажи за рубеж по процедуре реэкспорта.

Еще одним изменением в установлении акцизов явилось то, что устанавливать их возможно только на полгода, т.е. следующее установление ставок произойдет 1 июля 2018 года.

Ставки акцизов на 2018 год: таблица

Предлагаем вашему вниманию сравнительную таблицу ставок акцизов на 2018 год и прошлый 2017 год.

|

Виды подакцизных товаров |

Налоговая ставка |

||

|

Природный газ |

30 процентов |

||

|

Этиловый спирт, |

|||

|

реализуемый организациям, осуществляющим производство спиртосодержащей парфюмерно-косметической продукции в металлической аэрозольной упаковке и (или) спиртосодержащей продукции бытовой химии в металлической аэрозольной упаковке, и организациям, уплачивающим авансовый платеж акциза (в том числе этиловый спирт, ввозимый в Российскую Федерацию с территорий государств - членов Евразийского экономического союза, являющийся товаром Евразийского экономического союза), и (или) передаваемый при совершении операций, признаваемых объектом налогообложения акцизами в соответствии с подпунктом 22 пункта 1 статьи 182 настоящего Кодекса, и (или) реализуемый (или передаваемый производителями в структуре одной организации) для производства товаров, не признаваемых подакцизными в соответствии с подпунктом 2 пункта 1 статьи 181 настоящего Кодекса; |

0 рублей за 1 литрбезводного этилового спирта, содержащегося в подакцизном товаре |

0 рублей за 1 литрбезводного этилового спирта, содержащегося в подакцизном товаре |

|

|

реализуемый организациям, не уплачивающим авансовый платеж акциза (в том числе этиловый спирт, ввозимый в Российскую Федерацию, не являющийся товаром Евразийского экономического союза), и (или) передаваемый в структуре одной организации при совершении налогоплательщиком операций, признаваемых объектом налогообложения акцизами, за исключением операций, предусмотренных подпунктом 22 пункта 1 статьи 182 настоящего Кодекса, а также за исключением этилового спирта, реализуемого (или передаваемого производителями в структуре одной организации) для производства товаров, не признаваемых подакцизными в соответствии с подпунктом 2 пункта 1 статьи 181 настоящего Кодекса, и этилового спирта, реализуемого организациям, осуществляющим производство спиртосодержащей парфюмерно-косметической продукции в металлической аэрозольной упаковке и (или) спиртосодержащей продукции бытовой химии в металлической аэрозольной упаковке |

107 рублей за 1 литрбезводного этилового спирта, содержащегося в подакцизном товаре |

107 рублей за 1 литрбезводного этилового спирта, содержащегося в подакцизном товаре |

|

|

0 рублей за 1 литрбезводного этилового спирта, содержащегося в подакцизном товаре |

0 рублей за 1 литрбезводного этилового спирта, содержащегося в подакцизном товаре |

0 рублей за 1 литрбезводного этилового спирта, содержащегося в подакцизном товаре |

|

|

0 рублей за 1 литрбезводного этилового спирта, содержащегося в подакцизном товаре |

0 рублей за 1 литрбезводного этилового спирта, содержащегося в подакцизном товаре |

0 рублей за 1 литрбезводного этилового спирта, содержащегося в подакцизном товаре |

|

|

418 рублей за 1 литрбезводного этилового спирта, содержащегося в подакцизном товаре |

418 рублей за 1 литрбезводного этилового спирта, содержащегося в подакцизном товаре |

||

|

Алкогольная продукция с объемной долей этилового спирта свыше 9 процентов (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята) |

523 рублей за 1 литрбезводного этилового спирта, содержащегося в подакцизном товаре |

523 рублей за 1 литрбезводного этилового спирта, содержащегося в подакцизном товаре |

|

|

Алкогольная продукция с объемной долей этилового спирта до 9 процентов включительно (за исключением пива, напитков, изготавливаемых на основе пива, вин, фруктовых вин, игристых вин (шампанских), сидра, пуаре, медовухи, винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята) |

418 рублей за 1 литрбезводного этилового спирта, содержащегося в подакцизном товаре |

418 рублей за 1 литрбезводного этилового спирта, содержащегося в подакцизном товаре |

418 рублей за 1 литрбезводного этилового спирта, содержащегося в подакцизном товаре |

|

Вина, за исключением вин с защищенным географическим указанием, с защищенным наименованием места происхождения, а также игристых вин (шампанских), фруктовые вина, винные напитки, изготавливаемые без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята |

10 рублей за 1 литр |

18 рублей за 1 литр |

18 рублей за 1 литр |

|

Вина с защищенным географическим указанием, с защищенным наименованием места происхождения, за исключением игристых вин (шампанских) |

5 рублей за 1 литр |

5 рублей за 1 литр |

5 рублей за 1 литр |

|

Сидр, пуаре, медовуха |

10 рублей за 1 литр |

21 рубль за 1 литр |

21 рубль за 1 литр |

|

Игристые вина (шампанские), за исключением игристых вин (шампанских) с защищенным географическим указанием, с защищенным наименованием места происхождения |

27 рублей за 1 литр |

36 рублей за 1 литр |

36 рублей за 1 литр |

|

Игристые вина (шампанские) с защищенным географическим указанием, с защищенным наименованием места происхождения |

14 рублей за 1 литр |

14 рублей за 1 литр |

14 рублей за 1 литр |

|

Пиво с нормативным (стандартизированным) содержанием объемной доли этилового спирта до 0,5 процента включительно |

0 рублей за 1 литр |

0 рублей за 1 литр |

0 рублей за 1 литр |

|

Пиво с нормативным (стандартизированным) содержанием объемной доли этилового спирта свыше 0,5 процента и до 8,6 процента включительно, напитки, изготавливаемые на основе пива |

21 рублей за 1 литр |

21 рублей за 1 литр |

21 рублей за 1 литр |

|

Пиво с нормативным (стандартизированным) содержанием объемной доли этилового спирта свыше 8,6 процента |

39 рублей за 1 литр |

39 рублей за 1 литр |

39 рублей за 1 литр |

|

Табак трубочный, курительный, жевательный, сосательный, насвай, нюхательный, кальянный (за исключением табака, используемого в качестве сырья для производства табачной продукции) |

2 200 рублей за 1 кг |

2 772 рублей за 1 кг |

2 772 рублей за 1 кг |

|

155 рублей за 1 штуку |

188 рублей за 1 штуку |

188 рублей за 1 штуку |

|

|

Сигариллы (сигариты), биди, кретек |

2 207 рублей за 1 000 штук |

2 671 рублей за 1 000 штук |

2 671 рублей за 1 000 штук |

|

Сигареты, папиросы |

1 420 рублей за 1 000 штук + 8,5 процента расчетной стоимости, исчисляемой исходя из максимальной розничной цены, но не менее 1 040 рублей за 1 000 штук |

1 562 рублей за 1 000 штук + 9 процента расчетной стоимости, исчисляемой исходя из максимальной розничной цены, но не менее 1 250 рублей за 1 000 штук |

1 718 рублей за 1 000 штук + 9,5 процента расчетной стоимости, исчисляемой исходя из максимальной розничной цены, но не менее 1 600 рублей за 1 000 штук |

|

Автомобили легковые с мощностью двигателя до 67,5 кВт (90 л.с.) включительно |

0 рублей за 0,75 кВт (1 л.с.) |

0 рублей за 0,75 кВт (1 л.с.) |

0 рублей за 0,75 кВт (1 л.с.) |

|

Автомобили легковые с мощностью двигателя свыше 67,5 кВт (90 л.с.) и до 112,5 кВт (150 л.с.) включительно |

43 рубля за 0,75 кВт (1 л.с.) |

45 рублей за 0,75 кВт (1 л.с.) |

|

|

Автомобили легковые с мощностью двигателя свыше 112,5 кВт (150 л.с), мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л.с.) |

402 рубля за 0,75 кВт (1 л.с.) |

437 рублей за 0,75 кВт (1 л.с.) |

|

|

Автомобили легковые с мощностью двигателя свыше 147 кВт (200 л. с.) и до 220 кВт (300 л. с.) включительно |

714 руб. за 0,75 кВт (1 л.с.) |

714 руб. за 0,75 кВт (1 л.с.) |

|

|

Автомобили легковые с мощностью двигателя свыше 220 кВт (300 л. с.) и до 294 кВт (400 л. с.) включительно |

1 218 руб. за 0,75 кВт (1 л.с.) |

||

|

Автомобили легковые с мощностью двигателя свыше 294 кВт (400 л. с.) и до 367 кВт (500 л. с.) включительно |

1 260 руб. за 0,75 кВт (1 л.с.) |

||

|

Автомобили легковые с мощностью двигателя свыше 367 кВт (500 л. с.) |

1 302 руб. за 0,75 кВт (1 л.с.) |

||

|

Мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л.с.) |

437 рублей за 0,75 кВт (1 л.с.) |

437 рублей за 0,75 кВт (1 л.с.) |

|

|

Автомобильный бензин: |

|||

|

не соответствующий классу 5 |

12300 рублей за 1 тонну |

13 300 рублей за 1 тонну |

13 300 рублей за 1 тонну |

|

7 430 рублей за 1 тонну |

11213 рублей за 1 тонну |

11892 рублей за 1 тонну |

|

|

Дизельное топливо |

5093 рубля за 1 тонну |

7665 рублей за 1 тонну |

8258 рублей за 1 тонну |

|

Моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей |

5400 рублей за 1 тонну |

5400 рублей за 1 тонну |

5 400 рублей за 1 тонну |

|

Прямогонный бензин |

12300 рублей за 1 тонну |

13 300 рублей за 1 тонну |

13 300 рублей за 1 тонну |

|

Бензол, параксилол, ортоксилол |

2800 рублей за 1 тонну |

2800 рублей за 1 тонну |

2 800 рублей за 1 тонну |

|

Авиационный керосин |

2800 рублей за 1 тонну |

2800 рублей за 1 тонну |

2 800 рублей за 1 тонну |

|

Средние дистилляты |

5093 рубля за 1 тонну |

8662 рубля за 1 тонну |

8662 рубля за 1 тонну |