Сравниваем усн и псн. Деятельность ип, который совмещает усн и патент

Упрощенная система налогообложения (УСН) применяется организациями и ИП наряду с другими режимами налогообложения. Об этом говорится в п. 1 ст. 346.11 НК РФ . Патентная система налогообложения (ПСН), которой посвящена гл. 26.5 НК РФ , является одним из специальных налоговых режимов помимо УСН, ЕНВД и других. А можно ли совмещать УСН и ПСН? Расскажем об этом в нашей консультации.

УСН на основе патента в прошлом

К одному из принципиальных отличий ПСН от ЕНВД относится то, что патентная система может применяться только индивидуальными предпринимателями (абз. 2 п. 1 ст. 346.43 НК РФ).

В отдельной консультации мы рассматривали вопрос, .

ПСН и УСН: раздельный учет

Если ИП совмещает УСН и ПСН, он обязан вести раздельный учет имущества, обязательств и хозяйственных операций (п. 6 ст. 346.53 НК РФ).

Напомним, что ИП не обязаны вести бухгалтерский учет (пп. 1 п. 2 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ).

Но налоговый учет предприниматели на УСН и ПСН вести обязаны:

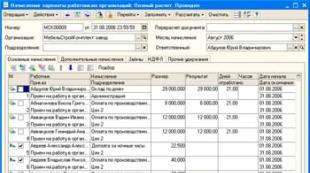

- по УСН - в Книге учета доходов и расходов организаций и ИП, применяющих УСН;

- по ПСН - в Книге учета доходов ИП, применяющих ПСН.

Формы обеих книг утверждены Приказом Минфина от 22.10.2012 № 135н .

Разделение доходов, которые предприниматель получает от видов деятельности, облагаемых УСН или ПСН, трудностей не вызывает. Ведь он всегда знает, к какому виду деятельности относится тот или иной доход, а, значит, и налоговый режим в отношении конкретного дохода ему известен. По расходам - аналогично, если эти расходы напрямую связаны с конкретным видом деятельности.

Сложности возникают тогда, когда ИП не может однозначно определить по расходу, к какому виду деятельности его отнести. Например, расходы на оплату труда главного бухгалтера или аренду офиса администрации. В таком случае распределять такие расходы можно пропорционально доходу, полученному от деятельности, облагаемой УСН или ПСН по аналогии с , закрепив этот порядок в своей .

Если ИП совмещает УСН и патент, то какие условия должны при этом учитываться? Министерство Финансов дало разъяснение по поводу возможностей объединения обеих систем налогообложения. Совмещение ИП упрощенной системы налогообложения и патента возможно, но при этом бизнесмен должен отдельно учитывать доходы и виды деятельности.

Как совместить разные способы отчислений в ФНС

Может ли ИП совмещать УСН и патент?

Финансовый орган определил, что ИП, которые являются плательщиками упрощенной системы, могут в течение отчетного периода переходить на патентный способ по некоторым типам деятельности.

Если бизнесмен на «упрощенке» за отчетный год перешел по какому-либо виду работ или услуг на ПСН, то в конце налогового срока он обязан предоставлять в ФНС декларации, где доходы обозначены без учета услуг, в отношении которых используется патентная схема.

Упрощенная система используется с объектами налогообложения в виде доходов за вычетом расходов и ПСН. Минимальный налог берется только от прибыли, полученной от ИП с упрощенной системой. Доходы, в отношении которых используется патентная схема, не учитываются.

Индивидуальный предприниматель должен внимательно следить за соблюдением условий совмещения обоих способов налогообложения.

Существует ограничение по доходам, которые не могут быть выше 60 млн руб. за отчетный срок.

Существует ограничение по доходам, которые не могут быть выше 60 млн руб. за отчетный срок.

Если прибыль превышает установленную сумму, то бизнесмен теряет права на использование «упрощенки» с того момента, когда были превышения или другие несоответствия.

Например, если ИП использует упрощенную методику и оказывает услуги по ремонту обуви и пошиву одежды, а с 04.04.2015 он перешел по пошиву одежды на патентный способ налогообложения, имеет прибыль за апрель и май по ремонту обуви 40000 руб., а по пошиву одежды — 45000 руб., то общий итог составит 85000, что больше установленного ограничения на 5 тыс. руб. Это означает, что бизнесмен потерял право одновременного использования обоих способов уплаты налогов с 04.04.2015.

Когда индивидуальные предприниматели теряют право использования патентной схемы, они должны пересчитать налоги соответственно общему режиму. Пени при этом не уплачиваются. ИП, использующие «упрощенку» по определенным видам работ, должны знать, что прибыль, по которой было утрачено использование патента, облагается налогом по УСН.

ИП имеют право перехода на «упрощенку» по тем работам, для которых использовалась ПСН, с момента учета налогоплательщика. Например, индивидуальный предприниматель, который занимается сдачей в аренду и субаренду автомобилей, которые принадлежат ему и находятся в собственности.

На аренду он получил патент с 04.04.2015 со сроком действия до 30.12.2015. Для деятельности субаренды применяется «упрощенка». В апреле он потерял право на ПСН, так как не уплатил налоги в установленный срок. Он должен пересчитать налоги по отношению сдачи в аренду по общему режиму с 04.04.2015. Этот предприниматель может перейти на «упрощенку» по типам услуг, к которым применялась предыдущая методика.

Вернуться к оглавлению

Особенности совместного использования обеих систем

Когда функционирует ИП на патенте и УСН одновременно, надо учитывать особенности. Следует определиться, что выгоднее для определенного типа работ. Совместить обе методики возможно только в том случае, если действие одной не противоречит условиям другой.

Когда функционирует ИП на патенте и УСН одновременно, надо учитывать особенности. Следует определиться, что выгоднее для определенного типа работ. Совместить обе методики возможно только в том случае, если действие одной не противоречит условиям другой.

Если бизнесмен утратил право на ПСН или прекратил работу, то пользоваться этой схемой может только со следующего отчетного периода.

Использовать упрощенный способ налогообложения совместно с патентным можно при следующих видах деятельности:

- пошив предметов одежды и головных уборов;

- ремонт обуви;

- изготовление и реализация ключей, пуговиц и других металлических изделий;

- ремонт транспортных средств;

- ремонт микроэлектроники;

- ремонт жилых помещений, замена электропроводки, водопровода;

- репетиторские услуги;

- ветеринарные услуги и другие виды работ.

Об остальных родах деятельности можно узнать в ФНС. Предприниматель должен вести полный учет своего имущества, отражать в документах полный отчет о хозяйственных операциях.

Дата публикации: 28.10.2015 09:29

Отвечает начальник отдела налогообложения имущества и доходов физических лиц Виктория Александровна Зорина

Формы Книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, Книги учета доходов индивидуальных предпринимателей, применяющих патентную систему налогообложения, и Порядки их заполнения утверждены приказом Минфина России от 22.10.2012 № 135н.

При этом при применении ПСН следует учесть, что согласно требованиям статьи 346.53 НК РФ Книга учета доходов и расходов ведется отдельно по каждому полученному патенту.

При применении ЕНВД ведение Книги учета доходов налоговым законодательством не предусмотрено. Исходя из пункта 7 статьи 346.26 НК РФ налогоплательщики, осуществляющие наряду с предпринимательской деятельностью, подлежащей обложению ЕНВД, иные виды предпринимательской деятельности, обязаны вести раздельный учет имущества, обязательств и хозяйственных операций в отношении деятельности, подлежащей обложению ЕНВД, и деятельности, в отношении которой налогоплательщики уплачивают налоги в соответствии с иным режимом налогообложения. При этом учет имущества, обязательств и хозяйственных операций в отношении видов предпринимательской деятельности, подлежащих обложению ЕНВД, осуществляется налогоплательщиками в общеустановленном порядке.

Для применения специальных налоговых режимов существуют ограничения средней численности работников.

При применении ПСН индивидуальный предприниматель вправе привлекать наемных работников, в том числе по договорам гражданско-правового характера. При этом средняя численность наемных работников не должна превышать за налоговый период 15 человек по всем видам предпринимательской деятельности, осуществляемым индивидуальным предпринимателем, что предусмотрено пунктом 5 статьи 346.43 НК РФ.

При упрощенной системе налогообложения согласно подпункту 15 пункта 3 статьи 346.12 НК РФ численность работников не должна превышать 100 человек за налоговый (отчетный) период. В соответствии с подпунктом 1 пункта 2.2 статьи 346.26 НК РФ аналогичное ограничение действует и при применении ЕНВД.

Превышение указанных ограничений влечет за собой невозможность применения специальных налоговых режимов и переход на общий режим налогообложения.

Патентная система устанавливается Налоговым кодексом РФ и вводится в действие законами субъектов РФ. ПСН применяется одновременно с иными режимами налогообложения — для разных направлений бизнеса. Совмещение патентной и упрощенной систем налогообложения имеет ряд особенностей. Например, совмещать их могут только индивидуальные предприниматели.

Условия совмещения

Право на совмещение имеют предприниматели, которые попадают под следующие условия:

- Совокупный доход по итогам года не превышает 60 млн. рублей. Причем доходы учитывают совокупно: прибыль по УСН складывается с прибылью по ПСН, и общая сумма не должна быть более 60 млн. рублей. Эта величина индексируется на коэффициент, который чиновники устанавливают ежегодно не позднее 31 декабря. Но до 1 января 2020 года индексация дохода по УСН приостановлена согласно ст.5 п.4 Федерального закона № 243-ФЗ от 03.07.2016. Ждем новостей после этой даты.

- Максимальная численность работников не превышает 100 человек по всем видам деятельности, при этом из них у предпринимателя не более 15 работников, занятых в деятельности на ПСН.

Чтобы совмещать патент и упрощенку, также не должно быть запрета на применение одной из систем для вашей деятельности. Упрощенка подходит для большинства видов деятельности кроме попадающих под патент. А ПСН применяется для видов деятельности, которые обозначены в ст. 346.12 и ст. 346.43 НК РФ и разрешены в регионе, где ведется бизнес. Это список из нескольких десятков видов (), вот некоторые из них:

- ремонт и пошив швейных и вязаных изделий;

- парикмахерские услуги;

- химчистка и прачечные;

- автоперевозки;

- фотоателье;

- ремонт мебели.

Когда совмещение невозможно

Исходя их письма ФНС РФ от 28.03.2013 № ЕД-3-3/1116, если предприниматель осуществляет одинаковый вид деятельности в разных точках в одном субъекте, то совмещение невозможно. В этом случае, налогоплательщик может полностью перевести свою деятельность на ПСН или оставить на режиме УСН.

Региональные особенности

Так как патентная система регулируется региональным законодательством, то совмещение зависит от того, в одном или нескольких субъектах предприниматель ведёт свою деятельность.

- В одном субъекте один вид деятельности. Предприниматель на УСН может перевести этот вид деятельности на ПСН. Для сохранения права на УСН необходимо подавать пустую отчетность.

- В одном субъекте более одного вида деятельности. Предприниматель имеет право до истечения годичного срока перевести на патент те виды деятельности, для которых это разрешено, а по остальным остаться на упрощенке.

- В разных субъектах один вид деятельности. В течение года предприниматель имеет право перейти на ПСН в одном из регионов по выбору, а в остальных регионах остаться на УСН. Учитывайте, разрешен ли патент по вашему виду деятельности в этом субъекте.

Страховые взносы при совмещении

Совмещая ПСН и УСН, налогоплательщики обязаны вести раздельный учёт имущества и обязательств, также по-разному обходятся на этих налоговых режимах со страховыми взносами. Закон не предусматривает распределение взносов между патентом и упрощенкой, зато они по-разному влияют на сумму налога по УСН и ПСН.

В соответствии с ст. 346.21 НК РФ налогоплательщики УСН, которые выбрали объектом налогообложения “доходы”, могут уменьшить сумму налога по УСН на сумму страховых взносов за работников и за себя не более чем наполовину, а если предприниматель не нанимает работников — на сумму страховых взносов за себя полностью (при объекте налогообложения “доходы минус расходы” взносы относятся к расходам).

На патентной системе налог нельзя уменьшить на страховые взносы. Патентный налог всегда придется платить в полном размере, а на взносы уменьшать “упрощенный” налог.

Сегодня поговорим про Совмещение УСН и ПСН для ИП. Чтобы снизить налоговую нагрузку, упростить учет и уменьшить количество отчетности многие ИП уходят с на спецрежимы налогообложения. Самым популярным из них является , а самым простым, если рассматривать с точки зрения отчетности – . Часто ИП на УСН переводят часть деятельности на ПСН – получается совмещение режимов, или и вовсе полностью меняют режим на патент. Какие особенности следует при этом учесть?

Сначала чуть-чуть напомню о том, что представляет собой сам патентный спецрежим. . Отмечу следующее:

- На ПСН можно перейти только ИП, для юрлиц он недоступен;

- На ПСН можно перевести не любую деятельность, а только те виды, которые перечислены в ст. 346.43 НК РФ – окончательный список утверждается местными законами;

- Налог считается как 6% от суммы потенциального дохода, фактические суммы не имеют значения;

- Декларация отсутствует, надо лишь вести записи в Книге учета доходов;

- До 2018 года на ПСН разрешено обходиться без ККМ, но при этом выдавать клиенту документ об оплате;

- Патент можно купить на период от месяца до полного года;

- При ведении деятельности сразу в нескольких субъектах РФ или муниципальных образованиях придется получать патент для каждой территории отдельно;

- Из суммы за патент нельзя вычесть страховые взносы за себя.

Вывод: уходить или частично переводиться на патент выгодно, когда потенциальный доход по ведущейся деятельности существенно ниже фактических цифр – так вы будете платить меньше налога при равных ставках. При таком раскладе можно купить патент только на один вид деятельности, оставив остальное на упрощенном спецрежиме. В этой ситуации УСН можно будет уменьшить еще и на взносы за себя, так как из патента они в любом случае не вычитаются вообще.

Совмещение УСН и ПСН

Какие особенности следует учесть при частичном переходе на ПСН и совмещении режимов?

- На ПСН переводится только та деятельность, на которую он выдан. Все остальное продолжает облагаться налогом по упрощенке.

- Сделать переход на ПСН по новому виду деятельности (например, вы только начинаете заниматься чем-то новым) можно когда угодно – хоть в середине года, это не имеет значения. Для этого надо за 10 дней до начала новой деятельности предоставить в налоговую .

- При совмещении режимов ИП по результатам года представляет налоговика лишь декларацию по УСН, для ПСН никакой декларации не предусмотрено. Помните, что в этом случае в декларации по упрощенке доходы должны быть проставлены без учета доходов от той деятельности, которая была переведена на патент.

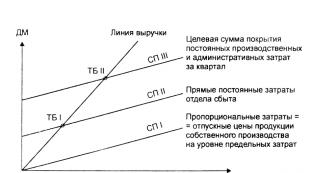

- При совмещении ПСН плюс УСН с базой «Доходы – расходы» минимальный налог считается исходя из доходов, полученных только от деятельности на упрощенном спецрежиме.

- УСН имеет ограничение по величине доходов – 150 млн руб. Соответственно, считать выручку для проверки соответствия ее размера лимиту необходимо суммарно: складывать выручку от деятельности на УСН и выручку от деятельности на ПСН. Если выручка, рассчитанная таким образом, не превышает лимит, то ИП сохраняет право использования упрощенки в следующем году.

- Если деятельность, переведенная на патент, полностью прекращается, то в течение 10 дней с этого момента ИП должен уведомить налоговиком о данном факте. Вновь перейти на патент ИП теперь сможет только через год.

- Если при совмещении режимов выручка ИП превышает установленный лимит – 150 млн.руб., то он утрачивает право применения и (удалить) УСН. Для ПСН действует иное ограничение по выручке – 60 млн.руб. Выручку, для проверки, мы считаем как было указано выше – суммарно от деятельности на УСН и ПСН. В том, случае, если выручка превышена, то ИП применять ПСН не может, с момента ее превышения, и, соответственно, использует только УСН.

- Если при совмещении режимов ИП утрачивает право на ПСН (например, просрочил оплату сумм за патент), то он перестает считаться плательщиком этого налога и вправе использовать по этой деятельности упрощенку. Налоговое законодательство не допускает совмещения УСН и общего режима.

Полный переход с УСН на ПСН

Как быть, если ИП хочет полностью уйти с УСН на патент? Если в процессе использования патента ИП решил, что он хочет полностью перейти на этот спецрежим и отказаться от УСН, то он теряет право на использование упрощенки. Для сообщения в налоговую о прекращении деятельности по упрощенке у ИП есть 15 дней с даты прекращения этой деятельности. Снова перейти на упрощенный спецрежим можно будет только спустя год.