Оформление счетов-фактур при возврате товара: альтернатива Минфину. Нюансы составления счетов-фактур при возврате товаров Возвратная накладная счет фактура

Возвратная накладная является одним из главных документов, фигурирующих в документообороте между покупателем и поставщиком при расторжении, либо частичной корректировки сделки на приобретаемый товар.

Приобретение и продажа ТМЦ происходит в соответствии с Гражданским Кодексом РФ. Поставщик заключает с покупателем договор, на основании которого обязан предоставить необходимое количество реализуемого товара. В дополнительном соглашении к договору прописываются подробные характеристики изделия.

При обнаружении у товара нарушений из указанных ниже, покупатель может сделать возврат или потребовать замены на продукцию надлежащего качества.

- Товар без упаковки или в несоответствующем ему упаковочном материале;

- Отсутствуют сопроводительные документы к изделию;

- Нарушения в сроках поставки;

- Задержка в оплате;

- Неосуществимость дальнейшей реализации продукции;

- Комплектация товара не полная или неправильная;

- В изделии обнаружен брак;

- Количество товара расходится с данными накладной;

- У изделия закончился срок годности.

На заметку! Законодательством предусматриваются и другие ситуации возврата, если они были прописаны в договоре поставки.

Сроки для оформления возврата

Покупатель должен проверить качество, количество и необходимую комплектацию продукции во время приемки товара. При выявлении недочетов до оприходования продукции, для возврата достаточно составить акт о расхождениях по форме ТОРГ-2.

Возврат некачественной продукции можно осуществить в определенные сроки. Статья 477 ГК РФ предусматривает следующие сроки:

- Если на товар гарантия изготовителем не предоставлена, его можно вернуть не позднее двух лет;

- Изделия со сроком годности можно вернуть в этот срок;

- Продукцию можно вернуть в течение гарантийного срока.

Дата розничной продажи, указанная на официальном документе, является началом исчисления срока для возврата некачественного товара.

При возвращении продукции поставщику необходимо подготовить следующие документы:

- Акт приема-передачи с регистрационным номером;

- Претензионное письмо в свободной форме;

- Возвратную накладную;

После подготовки документов собирается комиссия с представителем поставщика и проводится учет.

Как оформить и образец бланка

Возвратная накладная — это специальный документ по форме ТОРГ-12, составляется со всеми обязательными реквизитами и в соответствии с регламентом, установленным законодательством.

Важно! Накладные у организации может затребовать Федеральная Налоговая служба при проведении специальной проверки.

Возвратная накладная по форме ТОРГ-12Накладная на возврат товара выписывается в случае обнаружения у товара брака, несоответствия изделия стандартам качества. Она подтверждает отгрузку ТМЦ со склада поставщика и получение ее другой организацией.

С помощью ТН ведется учет остатков товара на складе, а итоговые данные заносятся в бухгалтерскую отчетность.

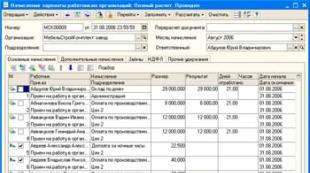

Подробная инструкция по оформлению ТОРГ-12 на возврат:

- Наверху документа пишется «Накладная». Далее ставится порядковый номер накладной номер и указывается дата составления;

- Ниже вбиваются данные поставщика. Указать нужно все реквизиты: название организации, ИНН/КПП, юридический адрес, наименование банка контрагента, БИК, корреспондентский и расчетный счет;

- Далее необходимо указать данные в графе «Грузоотправитель». Заполнить обязательные реквизиты по аналогии с «Поставщик»;

- В графу «Плательщик» вносятся сведения о покупателе продукции. Заполняются необходимые реквизиты организации и данные банка плательщика;

- Далее идет графа «Грузополучатель». В строке отражаются реквизиты и наименование организации. Часто данные по строкам «Плательщик» и «Грузополучатель» совпадают. В этом случае допускается в графе «Грузополучатель» указать «он же»;

- Напишите, что будет основанием для возврата ТМЦ. Например, договор поставки, соглашение. Тут же проставьте дату документа-основания;

- Сделайте описание товара, который подлежит возврату. Пропишите наименование изделия, его количество и цену. Ниже укажите полную стоимость товара, исходя из заказанного количества;

- Поставьте подписи руководства вышеперечисленных компаний — грузоотправителя и грузополучателя. На готовом бланке ТОРГ-12 поставьте печати организаций и дату составления накладной на возврат.

Обратите внимание! Возвратная накладная выписывается в двух экземплярах — один покупатель оставляет себе, а другой передает продавцу.

Заполнение ТОРГ-12 автоматизировано, благодаря использованию специальных систем учета, например, 1С, СБИС. Разрешается заполнение вручную, без поправок и опечаток.

Нужна ли счет-фактура к возвратной накладной

Возврат продукции с браком — это хозяйственная операция, которая обязательна к отражению на счетах бухгалтерского учета. Все операции сопровождаются подтверждающими документами.

Кроме товарной накладной, в определенных случаях должна оформляться счет-фактура на возврат. Рассмотрим подробнее.

Товарно-материальные ценности могут возвращаться от покупателя к продавцу двух видов:

- Надлежащего качества;

- Ненадлежащего качества.

А возврат происходит:

- До подписания ТН;

- После подписания ТН.

Возврат товара надлежащего качества, когда оба контрагента на ОСН:

- Продукция хорошего качества возвращается продавцу только по обоюдному согласию сторон, такой момент должен быть в договоре;

- Так как право собственности у покупателя, и товар был принят к учету, такой возврат в бухгалтерии называют обратной реализацией;

- Покупатель от себя обязан выставить счет-фактуру контрагенту на сумму товара к возврату. Счет-фактура заносится в книгу продаж бывшим покупателем.

На заметку! Обратная реализация проводится на ту же стоимость, по которой товар был приобретен.

Возврат товара ненадлежащего качества, когда оба контрагента на ОСН:

- Если некачественная продукция не принята к учету, то покупатель не должен выписывать счет-фактуру на возврат ТМЦ и исчислять НДС. А поставщик со своей стороны выдает корректировочную счет-фактуру. Она не подлежит занесению в книгу продаж покупателя, так как входного НДС по данному приобретению не было;

- Если брак в товаре обнаружен после принятия к учету, то покупатель расторгает договор в одностороннем порядке, оформив это специальными документами. Корректировочная счет-фактура выставляется от лица поставщика, такой возврат не считается реализацией;

- При частичном возврате покупатель не выставляет от себя счет-фактуру, ведь определенная часть товара не поставлена на учет. Корректировочную счет-фактуру должен выставить продавец на остаток ТМЦ, оставшийся после выбраковки. Он заносит ее в книгу покупок и корректирует НДС в бюджет. Покупатель регистрирует в книге покупок часть товаров, принятых к учету.

На заметку! Налоговая служба в данной ситуации настаивает на обратной продаже, так как товар был оприходован. А причины возврата поставщику не имеют существенного значения.

Возврат товара при УСН и ЕНВД:

Покупатели при упрощенной и вмененной системах налогообложения освобождены от уплаты налога НДС. Они не выписывают счета-фактуры при принятии ТМЦ к учету. Вопрос документооборота зависит только от того, сколько товара возвращает покупатель — целую партию или только часть от нее.

- Возврат целиком. Продавец заносит счет-фактуру в книгу покупок, до возврата этот документ в книге продаж. Регистрация документа происходит в налоговом периоде, когда был осуществлен возврата товара;

- Возврат частями. Продавец оформляет корректировочную счет-фактуру на меньшую итоговую сумму и корректирует сумму налога в бюджет. Стоимость в корректировочных документах должна совпадать с суммой, на которую ТМЦ были возвращены от покупателя.

Возврат- это понятие в предпринимательстве означающее обратную отправку доставленной продукции . Но если сделка облагается НДС, дополнительно требуется пересмотреть составленную счет-фактуру по операции.

Реверс является хозяйственной операцией, его нужно отражать в учете и сопровождать документами. Основной бумагой для этого является накладная, и на ее основании совершаются учетные записи.

Для этого составляется дополнительный бланк для регистрации в книге покупок, перед ее передачей в налоговую службу. Такие документы имеют определенные нюансы, которые будут раскрыты в статье.

Кем составляется?

Должен ли продавец дополнять счет-фактуру, зависит от причин обратной отправки и того, принята ли доставка на склад клиента. Если происходит расторжение контракта из-за нарушения продавцом взятых обязательств, то имущество сдается к поставщику на учет, и он несет все юридические обязательства по его документарному сопровождению.

Также продавец составляет возвратную счет-фактуру, если партия оказалась неприемлема для покупателя, например, при обнаружении брака при получении. В остальных вариациях обязанность корректировки лежит на покупателе. Если не соблюдены условия договора поставки, то реализации не происходит и согласно статье 475 ГК РФ – это равносильно аннуляции сделки, а не обратной реализации. Причиной одностороннего расторжения договора может являться :

- ненадлежащее качество по ст.475 ГК;

- отказ представить сопроводительную документацию или комплектацию по ст.464 ГК;

- реализация меньшего объема, чем указано в договоре по ст.466 ГК ;

- несоответствие переданного ассортимента заказу по ст.468 ГК ;

- поставка без упаковки, тары или распакованной продукции, которая по регламенту подлежит упаковке по ст.482 ГК РФ .

Статья 464 ГК РФ. Последствия неисполнения обязанности передать принадлежности и документы, относящиеся к товару

Если продавец не передает или отказывается передать покупателю относящиеся к товару принадлежности или документы, которые он должен передать в соответствии с законом, иными правовыми актами или договором купли-продажи, покупатель вправе назначить ему разумный срок для их передачи.

В случае, когда принадлежности или документы, относящиеся к товару, не переданы продавцом в указанный срок, покупатель вправе отказаться от товара, если иное не предусмотрено договором.

Если реализации не произошло, а перечисленные сценарии расцениваются именно так, корректировать счет-фактуру, составлением возвратного документа, предписано продавцу по п.3 ст.168 НК РФ , независимо от взятия на учет покупателем.

Покупатель составляет счет-фактуру, если срыв контракта происходит не по причине нарушения договора поставки, а по иным мотивам. Условием для взятия обязательства является получение на учет сданного товара .

Такое действие считается обратной реализацией, поэтому при реверсе пригодного к использованию по назначению и соответствующего основным техническим характеристикам изделия его приобретатель, с точки зрения Налогового Кодекса, выступает продавцом и несет все сопутствующие обязательства по заполнению.

Возвратную счет-фактуру всегда составляет одна из сторон, обычно та, по чьей вине инициирован откат коммерческого действия.

Документ при разных видах возвращения товара

При возврате неучтенного продукта заведение на него счетов-фактур излишне . Это производится независимо от объемов поставки, согласно постановлению Правительства №1137 от 26.12.2011 .

Полное

Исходя из требований Налогового кодекса и норм гражданского законодательства, при возврате товара, не соответствующего договорным условиям, покупатель товара счет-фактуру не составляет, поскольку такой возврат не является реализацией.

При полном возвращении партии достаточно счета-фактуры, прилагаемой поставщиком при отгрузке

. У продавца возвратная счет-фактура на всю партию не составляется, достаточно указать отгрузочную счет-фактуру в книге продаж для налогового вычета, согласно письму ФНС.

Закупщик-налогоплательщик не указывает декларируемую сумму НДС в накладной, достаточно отправить неподходящий товар обратно, сопроводив формой ТОРГ-12 с пометкой «Возврат». Если же возвращается годный товар, полностью соответствующий условиям договора, покупатель должен выставлять продавцу счет-фактуру, поскольку происходит реализация товара. Продавец при полном возврате корректировочного счета-фактуры не составляет.

Частичное

При частичном возврате продавец корректирует счет-фактуру . Этот документ регистрируется на налоговый вычет, согласно письму Минфина №03.07.15/8473 . То есть поставщик сперва составляет классическую счет-фактуру при отгрузке, а затем выпускает корректировочную возвратную счет-фактуру (о том, как заполняется обычная счет-фактура, мы рассказывали ).

Покупщик не выставляет счет-фактуру либо возвратную накладную по НДС, поскольку не уплачивает налог, руководствуясь . В учетной книге покупателя регистрируется только основная часть поступившей партии. Такая процедура прописана в п.13 ст.171 НК РФ .

Как вернуть?

Неучтенную продукцию

При оформлении возвратной счет-фактуры образец документа выбирается на основании того, принят ли товар на учет приобретателем.

Когда возвращаемый товар уже принят, то составляется счет-фактура общепринятого формата, исходя из того, что стороны меняются ролями. Счет-фактуру поставщику нужно оформлять на непринятую партию или часть продукции .

И обычный и возвратный счета-фактуры должны содержать такие реквизиты:

И обычный и возвратный счета-фактуры должны содержать такие реквизиты:

- точное указание данных для идентификации сторон;

- ставку и сумму налога;

- наименование товара;

- наименование и код расчетной валюты (как и какие коды отображаются в документе читайте в , а о том, как грамотно выставить счет-фактуру в валюте другой страны и где узнать ее код, мы рассказываем ).

О существующих видах счет-фактур и о том, какие реквизиты в них нужно указывать, мы более подробно рассказывали .

При выявлении неточностей прикладывается дополнительный исправленный счет-фактура.

Принятую к реализации

Объектом налогообложения НДС признается реализация и передача товаров на территории РФ . Это регулируется п.1 ст.146 НК . Передача собственности на активы является реализацией и становится объектом налогообложения в момент перехода права собственности на актив.

Таким образом, передавая товар со своего баланса и снимая его с учета, сторона должна выставлять сопроводительную счет-фактуру, за исключением вариантов обоснованного расторжения договора.

Каким образом осуществима процедура?

При возврате продукции покупателем одна из сторон, выступающая продавцом в сложившейся ситуации, выставляет возвратную или стандартную счет-фактуру, которая учитывается в книге покупок и продаж обеих сторон, если происходит фактическая передача.

Обычно при возврате документы составляет покупатель, а продавец может выставить вычет НДС.

На основании УСН

Покупатели, пользующиеся упрощенной системой исчисления налоговых сборов не записывают счет-фактуры, поскольку не выделяют в своих документах сумму налога. Масштаб документооборота исчисляется долей возврата – частичного или полного .

Для поставщиков специалисты Минфина дали разъяснения в . Вкратце ответ содержит инструкцию, по которой, получая возврат от покупателя на УСН, поставщик корректирует готовую счет-фактуру.

Если УСН пользуется продавец, то выставление счет-фактуры по его сделкам законодательством не предусмотрено.

По НДС

Оснований для возврата товара надлежащего качества по нормам ГК не предусмотрено

. При невыполнении условий расторжения договора, вернуть партию или ее часть поставщику можно только по договору, выступая при этом продавцом. Позиция Минфина по возвратным операциям однозначна и гласит, что если товар перешел в собственность покупателя, то он может лишь реализовать его, беря на себя обязательства продавца, уплачивая НДС и составляя счет-фактуру в 2 экземплярах.

Оснований для возврата товара надлежащего качества по нормам ГК не предусмотрено

. При невыполнении условий расторжения договора, вернуть партию или ее часть поставщику можно только по договору, выступая при этом продавцом. Позиция Минфина по возвратным операциям однозначна и гласит, что если товар перешел в собственность покупателя, то он может лишь реализовать его, беря на себя обязательства продавца, уплачивая НДС и составляя счет-фактуру в 2 экземплярах.

Поставщик при этом выступает покупателем и вносит начисленную сумму НДС в книгу покупок, согласно п.5 ст.171 НК . Благодаря этому решению налоги при возврате перекрываются и взаимно погашаются.

Сумма налога принимается полностью, после регистрации возвратной декларации в книге покупок, по п.4 ст.172 НК РФ . Если одна из сторон применяет УСН, то счет-фактуры не составляются.

Налоговое законодательство выделяет стандартные, корректировочные и исправленные счета-фактуры, применение которых зависит от конкретной ситуации. Одним из факторов является эксплуатация товара, поскольку если объект сделки оприходован, то покупателю нужно составить новый документ. Если продукция вернулась до начала эксплуатации, то счет выписывает продавец . При наличии ошибок, составителем дополнительно заполняется исправленная счет-фактура.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

C чет-фактура на возврат товара поставщику является достаточно специфическим документом, отражающим движение сумм НДС при отказе от поставленной партии. При этом допускается несколько подходов к порядку ее составления, в зависимости от условий возврата, и каждый из них не противоречит положениям действующего законодательства.

Обстоятельства, в результате которых возникает необходимость возврата товара

Случаи отправки чего-либо обратно по различным причинам чаще всего именуют возвратом. Это могут быть порожние вагоны, которые не понадобились, письма, не нашедшие своего получателя, товар, купленный в супермаркете второпях и не подошедший либо оказавшийся некачественным. Подобные явления наблюдаются вокруг практически ежедневно.

Как и любой факт хозяйственной жизни, возврат товара от одного контрагента другому подлежит обязательному документальному оформлению. Базовым документом при этом служит накладная, именно она выступает основой для отражения данных в учете.

Если реализация купленного ранее товара не была объектом начисления НДС, то при его отправке назад покупателю никаких дополнительных сложностей не возникает. В противном случае сотрудникам бухгалтерии нужно быть готовым как следует поработать над соблюдением всех условий при оформлении возвратной операции.

Как оформить возврат, если покупатель оприходовал товар

Опишем вероятный сценарий возврата товара на основе примера.

Пример 1

Предприятие АО «Большие подшипники» закупает комплектующие у ООО «Мелкие детали», при этом каждая партия проходит довольно жесткий контроль качества у получателя при покупке. Обусловлено это потребностью производить надежные и качественные изделия, в связи с чем недопустимо использование некондиционных материалов. В августе 2016 года на склад в качестве комплектующих для производства была оприходована очередная партия.

Отправляя партию металлических заготовок в цех, контролер при помощи специальных приборов выявил микродефекты на их поверхности, которые невозможно было обнаружить посредством визуального осмотра при первичной приемке на складе. Поскольку одним из пунктов договора предусматривалось отклонение всей поставки при наличии в контрольной выборке дефектных образцов, было принято решение отказаться от последней поступившей партии. Иначе до недопустимого уровня возрастал риск выпуска готовых изделий ненадлежащего уровня качества и с недостаточной прочностью конструкции.

Далее АО «Большие подшипники» выписало накладную на реализацию на весь объем поступившей партии, а также счет-фактуру, соответственно начислив НДС с суммы реализации. Словом, выполнило все требования для данного случая согласно п. 1 ст. 146 НК РФ, подп. «а» п. 7 раздела II приложения 3 к постановлению Правительства РФ от 26.12.2011 № 1137 о формах и правилах заполнения документов при расчетах по НДС. Полученный первоначально при приобретении счет-фактура попадает в книгу покупок, а счет-фактура по возвратной реализации - в книгу продаж.

Для ООО «Мелкие детали» складывается обратная последовательность: счет-фактура, выписанный при продаже деталей, вносится в книгу продаж, а полученный при возврате - в книгу покупок.

Приведенная схема полностью соответствует позиции государственных органов, подтверждение тому можно найти в письмах Минфина РФ от 29.11.2013 № 03-07-11/51923, от 28.08.2012 № 03-07-09/126 и от 10.08.2012 № 03-07-11/280, а также в письме ФНС РФ от 05.07.2012 № АС-4-3/11044@.

Однако в судебных инстанциях единого подхода по данному вопросу так ине выработалось. В частности, ФАС Уральского округа в постановлениях от 28.01.2013 № Ф09-14081/12 и от 17.02.2012 № Ф09-10098/11 высказал позицию, практически идентичную рекомендациям чиновников. Напротив, в решении ФАС по Московскому округу от 07.12.2012 № А40-54535/12-116-118 подобная передача некачественного товара продавцу не была признана реализацией, в связи с чем обязанность составления счета-фактуры на возврат ставилась под сомнение.

Особенности документооборота при отказе от всей партии

Коренным образом может поменяться ситуация, если недостатки в поставленном продукте были обнаружены до фактического оприходования, в частности, образовались в результате несоблюдения правил перевозки. При подобных обстоятельствах обратная реализация не возникает, соответственно не возникает и сложностей с выставлением счета-фактуры на возврат . Это следует из буквального прочтения правил, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137. Согласны с данным выводом и в финансовом ведомстве, об этом можно судить исходя из содержания письма Минфина РФ от 07.04.2015 № 03-07-09/19392.

Используем условие предыдущего примера: АО «Большие подшипники» должно отправить товар обратно по накладной с отметкой «Возврат», а прочие документы: акты о несоответствии, претензии, допсоглашение о разрыве договора - передать контрагенту позже. У компании не возникает обязанностей по составлению документов, связанных с учетом НДС, а также их регистрации в книге покупок и продаж, поскольку продукция не была оприходована на склад.

Для продавца же (по условиям примера это ООО «Мелкие детали») вследствие наличия выставленного счета-фактуры и, соответственно, записи в книге продаж возникает необходимость выполнить ряд дополнительных действий. Сотрудникам компании придется оформить корректировочный счет-фактуру и зарегистрировать его в книге покупок. Именно так предлагается поступить в письмах Минфина РФ от 10.08.2012 № 03-07-11/280 и от 07.08.2012 № 03-07-09/109, ФНС от 05.07.2012 № АС-4-3/11044@.

Кстати, еще один повод создать корректирующий документ - это изменение цены на продукт или объема поставки. На это указывает п. 5.2 ст. 169 НК РФ.

Бланк корректировочного счета-фактуры приведен в приложении 2 к постановлению № 1137.

Основные моменты, на которые следует обратить внимание ООО «Мелкие детали» при оформлении корректировочного счета-фактуры в указанном случае:

- в строке «Б (после изменения)» в графе 3, в которой вписывается количество поставленной продукции, вписывается 0, вследствие чего итоги таксировки по стоимости товара и сумме налога также стали равны 0;

- в строке «Г (уменьшение)» дублируются данные из первой строки.

В итоге АО «Большие подшипники» осталось без комплектующих, технологический процесс был прерван, компания понесла финансовые потери в связи с простоем, а также репутационные издержки из-за срыва условий контракта с покупателями. Дирекция компании проанализировала результаты взаимодействия со своим партнером и приняла соответствующие меры. Что они собой представляют, разберем в следующих разделах.

Частичный возврат приобретенного товара

В результате долгих переговоров и совещаний между представителями АО «Большие подшипники» и ООО «Мелкие детали» удалось найти компромиссное решение для выхода из возникшей кризисной ситуации. В частности, было заключено дополнительное соглашение, корректирующее процедуру выявления и возврата некачественных комплектующих. Некондиционные экземпляры, обнаруженные на стадии приемки, не ставятся на учет и возвращаются сразу без оприходования. Оставшаяся партия проходит аппаратную проверку при отправке в производство, в случае обнаружения бракованных единиц они оформляются как возврат.

Получив следующую партию, так и сделали: при первичном осмотре было обнаружено несколько дефектных образцов, которые вернулись продавцу сразу без постановки на учет. На выявленные отделом технического контроля единицы бракованных комплектующих позже был оформлен возврат с выставлением поставщиком корректирующих документов по НДС.

Порядок заполнения корректировочного счета-фактуры фирмой ООО «Мелкие детали» при этом должен быть следующим:

- в полях по строке «А (до изменения)» приводится информация из первоначально выставленного документа;

- в строке «Б (после изменения)» в графе 3 указывается общий объем принятых материалов за вычетом тех, которые были возвращены покупателем до оприходования им на склад;

- поскольку какого-либо роста цен или количества товара не происходит по условиям примера, в строке «В (увеличение)» вносятся прочерки;

- в строке «Г (уменьшение)» указывается сумма, на которую должна быть скорректирована поставка в результате отказа от бракованных единиц.

Покупатель при этом не заполняет каких-либо дополнительных документов по учету НДС, он просто регистрирует первоначальный счет-фактуру в книге покупок в части, которая была фактически принята на учет.

Продавцу же нужно зарегистрировать корректировочный экземпляр в своей книге покупок и изменить сумму подлежащего начислению НДС на сумму возврата.

Описанные процедуры полностью соответствуют позиции чиновников, которая была отражена в письме Минфина РФ от 12.05.2012 № 03-07-09/48.

Как быть с возвратом, если один из партнеров по контракту освобожден от уплаты НДС

Находящиеся на специальных режимах уплаты налогов хозяйственные субъекты не исчисляют и не платят НДС, в связи с чем выписывать счета-фактуры и регистрировать их в соответствующих книгах они не обязаны.

Однако при существующем многообразии хозяйственных связей вполне вероятны случаи, когда поставщик применяет общую систему расчетов с бюджетом, а его партнер (покупатель) - упрощенку. В случае возврата продукции продавцу придется составить корректирующий счет-фактуру на сумму полученной назад продукции и зарегистрировать ее в книге покупок. Сумма НДС по данной операции может быть принята к вычету, но только в течение 12 месяцев после осуществления возврата.

В одном из своих писем от 19.03.2013 № 03-07-15/8473 Минфин РФ высказал точку зрения, что при выдаче партнеру, освобожденному от уплаты НДС, кассового чека (например, в рознице) при возврате товара достаточно будет сослаться в книге покупок на номер расходного кассового ордера, по которому деньги возвращаются покупателю.

Когда оформляется исправленный счет-фактура?

На практике часто возникает необходимость перевыставить счет-фактуру.

Оформление исправленного счета-фактуры (не путать с корректировочным!) возможно, если в выписанном документе допущены следующие ошибки:

- внесены неправильные идентификационные данные контрагентов;

- закрались ошибки в названии товара;

- неверно указан начисленный налог и применяемый процент для его исчисления;

- некорректно указано наименование денежных единиц.

При выписке счетов-фактур на возврат нужно учитывать, была ли продукция оприходована или нет. При этом возможны 2 ситуации:

- Товар оприходован - составляется новый документ на обратную продажу от покупателя.

- Товар не оприходован - корректировочный счет-фактуру выписывает продавец.

При допущении ошибок во время оформления счета-фактуры разрешается формирование исправленного документа.

Организация получила от поставщика товар с браком. Товар был оприходован. Нужно ли оформлять счет-фактуру при возврате бракованного товара? Нужно ли руководствоваться письмом Минфина России от 07.03.2007 N 03-07-15/29?

При возврате поставщику некачественного товара, принятого на учет, покупателю необходимо руководствоваться п. 1 письма Минфина России от 07.03.2007 N 03-07-15/29.

Юридический аспект

В случае поставки товара ненадлежащего качества, покупатель вправе согласно п. 1 ст. 518 ГК РФ предъявить поставщику требования, предусмотренные ст. 475 ГК РФ, устанавливающей последствия передачи товара ненадлежащего качества.

Если недостатки товара не были оговорены продавцом, покупатель, которому передан товар ненадлежащего качества, вправе по своему выбору потребовать от продавца:

Соразмерного уменьшения покупной цены;

Безвозмездного устранения недостатков товара в разумный срок;

Возмещения своих расходов на устранение недостатков товара.

А в случае существенного нарушения требований к качеству товара (обнаружения неустранимых недостатков, недостатков, которые не могут быть устранены без несоразмерных расходов или затрат времени, или выявляются неоднократно, либо проявляются вновь после их устранения, и других подобных недостатков) покупатель вправе по своему выбору:

Отказаться от исполнения договора купли-продажи и потребовать возврата уплаченной за товар денежной суммы;

Потребовать замены товара ненадлежащего качества товаром, соответствующим договору.

В рассматриваемом случае при передаче некачественного товара продавец не исполнил договор купли-продажи (поставки) надлежащим образом, поэтому происходит частичное или полное расторжение договора купли-продажи.

То есть в случае выявления некачественного товара и его возврата поставщику, повторного перехода права собственности на данный товар не происходит, так как расторгается изначальный договор купли-продажи, а значит, отменяется изначальный переход права собственности на данный товар от поставщика к покупателю.

Так, в письме УМНС России по Московской области от 26.03.2004 N 06-22/2264 отмечено, что если возврат товара производится в результате существенного нарушения продавцом условий договора по качеству, ассортименту, комплектности, упаковке или других условий поставки товара, то такой возврат товара следует рассматривать как произведенный в рамках предусмотренного законодательством отказа покупателя от исполнения договора купли-продажи. В этом случае договор считается недействительным, а переход права собственности на товар - не осуществившимся.

При этом расторжение договора поставки следует рассматривать как самостоятельную хозяйственную операцию, а связанные с таким расторжением доходы и расходы поставщика необходимо отразить в налоговом и бухгалтерском учете в периоде, в котором договор в этой части считается прекращенным.

НДС

Федеральным законом от 19.07.2011 N 245-ФЗ (далее - Закон N 245-ФЗ) в НК РФ внесен ряд изменений и дополнений, связанных, в частности, с применением корректировочных счетов-фактур.

Согласно новой редакции п. 3 ст. 168 НК РФ при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, продавец выставляет покупателю корректировочный счет-фактуру не позднее пяти календарных дней считая со дня составления документов, указанных в п. 10 ст. 172 НК РФ.

В соответствии с п. 10 ст. 172 НК РФ указанными документами являются: договор, соглашение, иной первичный документ, подтверждающий согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе из-за изменения цены (тарифа) и (или) изменения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

Согласно п. 13 ст. 171 НК РФ при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав в сторону уменьшения, в том числе в случае уменьшения цен (тарифов) и (или) уменьшения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, вычетам у продавца этих товаров (работ, услуг), имущественных прав подлежит разница между суммами налога, исчисленными исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав до и после такого уменьшения.

Указанные изменения в НК РФ вступили в силу 01.10.2011.

Следует отметить, что порядок выставления корректировочных счетов-фактур, как это следует из приведенных выше норм НК РФ, применяется в тех случаях, когда реализация товара (работ, услуг) уже состоялась, счет-фактура продавцом выставлен и речь идет об изменении стоимости поставленной партии товаров (выполненных работ, оказанных услуг).

По смыслу указанных норм корректировочный счет-фактура применяется не для исправления ошибок, выявленных в ранее выставленных счетах-фактурах, а в случаях согласованного сторонами изменения условий сделки в части количества отгруженных товаров (работ, услуг) и (или) их цены.

В связи с этим выставление корректировочного счета-фактуры при возврате товаров после принятия на учет законодательством о налогах и сборах не предусмотрено.

Более того, п. 5 ст. 171, п. 4 ст. 172 НК РФ предусмотрен специальный порядок применения вычетов сумм НДС, уплаченных продавцом в бюджет при реализации товаров в случае возврата этих товаров покупателем.

Порядок исчисления НДС при возврате товаров продавцу, принятых на учет покупателем, подробно разъяснен в письме Минфина России от 07.03.2007 N 03-07-15/29 (далее - Письмо). В нем, в частности, рассмотрены ситуации при возврате продавцу товаров, как принятых на учет, так и не оприходованных покупателями, плательщиками НДС.

Согласно п. 1 этого Письма покупатель при отгрузке возвращаемых некачественных товаров, принятых им на учет, обязан в порядке, установленном п. 3 ст. 168 НК РФ, выставить продавцу этих товаров соответствующий счет-фактуру и второй экземпляр счета-фактуры зарегистрировать в книге продаж.

Отметим, что Президиум ВАС РФ в решении от 30.09.2008 N 11461/08 "О корректировке налоговой базы по НДС в случае возврата товаров" признал указанное письмо по вопросу оформления счетов-фактур в случае возврата продавцу товара покупателем соответствующим НК РФ. Кроме того, данные указания были доведены до сведения и использования в работе налоговых служб письмом ФНС России от 23.03.2007 N ММ-6-03/233@. Аналогично Решением ВАС РФ от 19.05.2011 N ВАС-3943/11 п.1 Письма также был признан соответствующим нормам НК РФ (правда, спор был связан с возвратом продукции с истекшим сроком годности (реализации), а не по причине брака).

Обратите внимание, Постановление Правительства РФ от 02.12.2000 N 914 "Об утверждении Правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость" на нормы которого ссылаются чиновники, утрачивает силу с момента вступления в силу постановления Правительства РФ от 26.12.2011 N 1137 "О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость" (далее - постановление N 1137) *. Однако новый документ не изменяет порядок действия сторон при возврате покупателем товаров, принятых на учет.

Примечание:

* Текст постановления N 1137 опубликован в Собрании законодательства Российской Федерации от 16.01.2012, N 3, ст. 417. В самом документе не определен порядок его применения. Если исходить из общего порядка вступления в силу Постановлений Правительства РФ (п. 6 Указа Президента РФ от 23.05.1996 N 763), то оно вступает в силу по истечении 7 дней после дня официального опубликования, т.е. с 24 января 2012 г.

Согласно п. 3 Правил ведения книги продаж, применяемой при расчетах по НДС, утвержденных постановлением N 1137, регистрации в книге продаж подлежат составленные и (или) выставленные счета-фактуры (в том числе корректировочные) во всех случаях, когда возникает обязанность по исчислению НДС в соответствии с НК РФ, в том числе при возврате принятых на учет товаров.

Полученный от покупателя при возврате товара счет-фактура регистрируется продавцом в журнале учета полученных и выставленных счетов-фактур, применяемых при расчетах по НДС, и является основанием для налогового вычета НДС у поставщика (п. 11 Правил ведения журнала учета полученных и выставленных счетов-фактур, применяемых при расчетах по НДС, утвержденных Постановлением N 1137).

Однако магазин по итогам отчетного периода должен выставить на Портал итоговый ЭСЧФ, в котором отражает уменьшение налоговой базы НДС на стоимость возвращенных товаров физическими лицами, а также суммы НДС. Возврат товара в рамках одного договора ЧУП производит швейную фурнитуру. Возврат без счета-фактуры - законное право упрощенца Значит, он должен выставить счет-фактуру поставщику на стоимость сданной обратно продукции (см. схему 1). Учет у покупателя. Выставите поставщику счет-фактуру на стоимость возвращенных товаров (п. 3 Правил ведения книги продаж, утв. постановлением Правительства РФ от 26 декабря 2011 г. № 1137). В строке 2 укажите название покупателя. В строке 6 - наименование поставщика.Стоимость товаров покупатель определяет исходя из цен, приведенных в отгрузочных документах поставщика.

Оформление счета-фактуры при возврате товаров

Отгрузочный счет-фактуру поставщика покупатель не регистрирует в книге покупок. Покупатели на упрощенке и вмененке не платят НДС. Поэтому покупатель не будет выставлять счета-фактуры независимо от того, принял ли он товары на учет.

Оформление счетов-фактур при возврате товара: альтернатива минфину При последующей проверке было выявлено, что вся партия инвентаря не соответствует внутренним требованиям качества АО «Остров». На основании проверки ОТК «Острова» был составлен акт несоответствия.

«Остров» вернул партию садового инвентаря «Фиалке», оформив счет возврата, в котором было указано:

- Строка «Покупатель» - АО «Остров»;

- Строка «Продавец» - ООО «Фиалка»;

- Общая стоимость товара – 412.800 руб.;

- НДС – 62.969 руб.

На основании полученного счета «Фиалка» отразила операцию по вычету НДС.

Заполняем счет-фактуру на возврат товара поставщику

Того сторнирования, которое происходит при оформлении «Возврата товара» достаточно?76.2 19.3?И то что это не попадет ни в какие книги покупок/продаж? VZ 8 — 12.07.05 — 15:04 (5) Не надо «Возврат товара» — в Типовой он реализован как вариант реализации. Если возврат «чистый» (т.е. ненадлежащее исполнение договора поставки), то все делается доком «Сторно».

Если будешь принимать во внимание «что её подружки бухгалтерши, всегда делают так», то лучше меняй профессию… А вообще, если ей так хочется нарушать правила бухучета и НУ, то пусть нарушает.

Внимание

Сама. Своими собственными руками. И сама изобретает фантастические проводки по этому поводу. Есть Бухсправка для этого. Но сама. daleko 9 — 12.07.05 — 15:09 И всё же.Должны быть записи в книгах покупок/продаж об этом? VZ 10 — 12.07.05 — 15:18 (9) Тебе в (2) подробно все разжевали.

«Покупка» не есть «поступление», «продаже» не есть «отгрузка».

Оформление счетов-фактур при возврате товара: альтернатива минфину

Важно

Таким образом, начисленный налог будет равен той сумме, которую покупатель ранее принял к вычету по этим товарам. Обратите внимание! Если покупатель на упрощенке выставит счет-фактуру с НДС на стоимость возвращенных товаров, нужно заплатить налог и сдать электронную декларацию.

Учет у поставщика. Вы сможете заявить вычет НДС со стоимости возвращенных товаров на основании счета-фактуры, полученного от покупателя. Наши ответы на ваши вопросы по возврату товаров После возврата части аванса поставщик стал требовать от покупателя-упрощенца счет-фактуру на сумму возвращенных денег с выделением суммы НДС.

Несмотря на то что упрощенец получил деньги по платежному поручению, в котором сумма НДС выделена, оснований для выставления счета-фактуры у него по-прежнему нет. А поставщику счет-фактура от покупателя (даже если бы тот не был упрощенцем) для вычета авансового НДС вообще не нужен.

Нужен ли счёт-фактура на возврат товара поставщику?

Реализация товаров, работ или услуг 1. Реализацией товаров, работ или услуг организацией или индивидуальным предпринимателем признается соответственно ПЕРЕДАЧА НА ВОЗМЕЗДНОЙ ОСНОВЕ (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в случаях, предусмотренных настоящим Кодексом, передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу — на безвозмездной основе. Далее ст.11 — вуаля! Так что налоговая тут абсолютно права (со своей, налоговой точки зрения).

Судиться я бы не советовал… разве что асинхралям. 🙂 Джинн 16 — 12.07.05 — 16:13 То 15. Читать нужно все тексты, а не оперировать выдранными из контекста цитатами в духе иделогогического отдела ЦК КПСС.

Нужна ли счет фактура при возврате товара поставщику

Поставщик регистрирует в книге покупок свой счет-фактуру, выставленный покупателю при получении аванса. Разумеется, только на ту часть аванса, которая была возвращенап. 5 ст. 171 НК РФ. *** Мы не советуем упрощенцам идти на поводу у не очень грамотных в налоговом плане поставщиков и выставлять им счета-фактуры с выделенным НДС. Во-первых, это противоречит налоговому законодательству.

Неправильно набран адрес, или такой страницы на сайте больше не существует Компания на спецрежиме не должна указывать сумму НДС в возвратной накладной. Ситуация Какой код указать в графе 2 книги продаж или книги покупок Покупатель на общей системе вернул товары, принятые на учет, и выставил счет-фактуру (схема 1) Поставщик указывает в книге покупок код 03. Покупатель приводит в книге продаж тоже код 03.

Нужна ли счет-фактура при возврате товара

Никаких возвратных счетов-фактур не выставляйте и в возвратной накладной НДС не выделяйте.Иначе начнутся споры о том, почему не заплатили налог. В такой ситуации достаточно счета-фактуры, который поставщик составил при отгрузке товаров (см.схему 5).

№ ЕД-4-3/8562). Учет у покупателя. Счет-фактура на возврат товара. 4 примера и учет Внимание Мегаполисом» на сумму 614.900 руб., НДС 93.798 руб. 17.04.16 «Белошвейка» оплатил за товар. 20.04.16 было выявлено, что вся партия швейной фурнитуры не соответствует внутренним требованиям «Белошвейки», в связи с чем товар была составлена претензия и товар был возвращен «Мегаполису». Раннее оплаченные средства были возвращены «Белошвейке» 27.04.14.

Документы на возврат товара поставщику нужна ли счет фактура

By Наталья Аникевич / 8th Март, 2018 / Административное право / No Comments Допустим, при приемке Сергеев выявил, что вся краска некачественная, в связи с чем вся партия была возвращена «Магнату». Вот что необходимо сделать сторонам соглашения в таком случае:

- «Магнат» отгрузил партию краски, выдал Сергиенко счет-фактуру на сумму 852.300 руб., НДС 130.012 руб. Счет зарегистрирован в книге продаж «Магната».

- При приемке краски Сергеев выявил несоответствие, весь товар вернул «Магнату». Счет от «Магната» Сергеев не регистрировал и вернул «Магнату».

- При приемке возвращенного Сергеевым товара «Магнат» зарегистрировал счет в книге покупок, на основании документа оформил вычет НДС.

Отражаем возврат в учете Рассмотрим на примере, каким образом покупателю-общережимнику отразить возврат товара. Пример №4.

Возврат бракованного товара: оформляем счет-фактуру

Возвращаем неучтенную продукцию Довольно часто брак или недопоставка по количеству обнаруживается покупателем на этапе приемка товара. Если Вы закупили продукции и выявили то или иное несоответствие сразу, до момента принятия товара к учету, то оформлять счет на возврат Вы не должны.

Нужна ли счет-фактура при возврате товара VZ 4 - 12.07.05 - 14:53 В бухгалтерии собственно бухгалтер, хоть один, есть?Почитать НК, что есть СФ, не судьба? И с какого бодуна возврат товара есть его реализация, сиречь продажа? Если возвращается товар вследствии ненадлежащего исполнения договора (некачественный товар, не той комплектности, ets.), то в бухучете приход этого товара просто-напросто сторнируется.

Тогда Вам необходимо учесть некачественный товар по счету 02 (внебаланс).Выставление счета на возврат от Вас не требуется. Корректировкой поставки в данном случае занимается поставщик:

- Продавец отгружает продукцию, сопровождая данную операцию счетом-фактурой.

Нужен ли счёт-фактура на возврат товара поставщику? А при возврате всей неучтенной партии порядок будет другим: покупатель счета-фактуры по этой операции не регистрирует (см. схему 3).

Учет у поставщика. Корректировочный счет-фактуру оформлять не нужно. Важно В нем компания уменьшает стоимость отгруженных товаров.

А в данной ситуации отгрузка аннулируется. Тем не менее поставщик вправе заявить вычет со стоимости возвращенных товаров (п. 5 ст. 171 НК РФ). Для этого в книге покупок можно зарегистрировать счет-фактуру, который поставщик ранее выписал на отгрузку. Учет у покупателя.