Roi нормативное значение. Занимательная математика: расчет ROI в рекламе

Чтобы определить, какой из рекламных каналов приносит вам больше всего прибыли, а какой из них – убыточный, нужно постоянно вести учет расходов на рекламу. Но мало просто знать, сколько вы потратили на тот или иной канал – важно понимать, окупаются ли инвестиции в него. Возможно, вы платите, но продажи с этого канала даже не отбивают вложенную в него сумму.

ROI – это аббревиатура, с английского – возврат инвестиций. Это коэффициент, который показывает рентабельность вложений в тот или иной проект (в том числе и в рекламу). Обычно выражается в процентах, реже можно встретить его выражение в виде дроби.

Хорошим показателем считается ROI 20% . Если этот показатель больше 1000% — это иллюстрирует огромный успех.

Допустим, к вам пришел друг, который открывает стартап, и просит 100 000 рублей в качестве инвестиций. Через год он возвращает вам 150 000. В таком случае вы не только получили назад свои деньги, но и немного заработали.

- себестоимость товара;

- доход, полученный в итоге;

- сумма инвестиций.

ROI применяется в первую очередь в тех видах бизнеса, где идёт речь об инвестициях, вложении денег во что-либо – например, стартапы.

Если речь идет об инвестициях в рекламу, то корректнее этот показатель называть ROMI – возврат инвестиций в маркетинг, то есть возврат инвестиций в маркетинг. Дело в том, что считается он в таком случае по простой формуле, без учёта расходов, допустим, на логистику, и прочее.

Формула расчёта окупаемости инвестиций в рекламе и маркетинге

Формулы для расчета ROI каждый бизнес видоизменяет под себя. Их есть много, но мы остановимся на самых основных.

Самая простая и самая распространенная формула расчета ROI выглядит следующим образом:

Под доходом подразумевается прибыль, полученная от рекламной деятельности. То есть, покупки тех клиентов, которые пришли к вам именно благодаря рекламе. Современные системы аналитики позволяют легко отследить и высчитать эти данные.

Еще один вид этой формулы:

ROI= (доход-себестоимость)/сумму инвестиций*100%.

Такую формулу часто применяют для подсчёта .

С помощью ROI можно понять, за какой период окупятся инвестиции в тот или иной проект. Самая простая формула – разделить стартовые затраты на средний показатель годового денежного потока, который он получает. Она лучше всего подходит для расчета окупаемости стартапа.

ROI (за период)=(количество инвестиций к концу периода+доход за период-размер вложений)/размер вложений.

Но чаще всего используется именно первая формула – она гибкая и очень простая. С её помощью можно посчитать возврат инвестиций:

- в интернет-маркетинг целиком;

- в отдельный рекламный канал (например, в );

- в отдельный высокомаржинальный продукт;

- для новой категории товаров, и многого другого.

Давайте попробуем применить эту формулу и подсчитать ROI для разных рекламных каналов.

Примеры расчётов

Разберем ситуацию. У вас есть интернет-магазин и три рекламных канала: SEO, контекстная реклама и социальные сети.

За первый месяц вы провели анализ и увидели, что (цифры примерные и далеки от реальности:)):

Теперь считаем ROI для каждого отдельного канала.

ROI SEO=(7000-5000)/5000*100%=40%.

ROI SMM=(5000-3000)/3000*100%=67% (округлим).

ROI PPC=(25000-10000)/10000*100%=150%.

В результате мы видим очень интересную картину. Если сравнить поисковое продвижение и социальные сети, то поначалу казалось, что SEO более прибыльное. И клиентов оттуда пришло больше, и доход тоже выше. Но если посчитать ROI, то SMM оказался выгоднее, тут мы вернули больше инвестиций. Если обратить внимание на средний чек, то все становится понятнее – из социальных сетей мы получили более качественных клиентов.

Лучше всего окупила себя контекстная реклама – здесь ROI 150%, и клиентов из этого канала больше всего. Но обратите внимание на средний чек: 25000/100=250 рублей, в то время как один клиент из социальных сетей приносит нам 1000 рублей.

В таком случае нужно подумать, как увеличить инвестиции в SMM, и каким образом простимулировать клиентов, приходящих из контекстной рекламы, покупать больше. Возможно, нужно пересмотреть рекламную стратегию, объявления или посадочные страницы.

Для этого нужно копать уже глубже. Но даже простой просчет эффективности каждого канала уже показал, какой из них эффективнее, а который пока не работает в полную силу. Хотя все из них окупаются – и это уже хорошо.

Попробуйте таким образом проверить свои рекламные каналы. Многое может вас удивить.

Рентабельность инвестиций — это индекс, который показывает взаимосвязь между затратами и планируемой прибылью проекта.

Данный показатель рассчитывается:

PI = NPV / IC

- PI (Profitability Index ) – индекс доходности инвестиционного проекта;NPV (Net Present Value ) – чистый дисконтированный доход;

- IC (Invest Capital ) – первоначальный затраченный инвестиционный капитал.

Если индекс рентабельности равняется 1 – это самый низкий приемлемый показатель. Любое значение ниже 1 указывает, что чистая прибыль проекта меньше первоначальных инвестиций. По мере увеличения значения индекса, растет и финансовая привлекательность предлагаемого проекта.

Индекс прибыльности — это метод оценки, применяемый к потенциальным капитальным затратам. Этот метод делит прогнозируемый приток капитала на прогнозируемый отток капитала для определения рентабельности проекта. Основной особенностью использования индекса прибыльности является то, что метод игнорирует масштаб проекта. Поэтому проекты с большим притоком денежных средств могут показывать при расчетах более низкие показатели индекса, поскольку их прибыль не столь высока.

NPV — Чистая стоимость инвестирования или чистая реальная (приведенная) стоимость инвестирования

NPV = PV – Io

- PV – текущее значение денежного потока;

- Io — первоначальная инвестиция.

Вышеуказанная NPV-формула упрощенно показывает денежные доходы.

Расчет планируемой чистой стоимости инвестирования в предприятие довольно непростой. Это связанно с тем, что денежные средства обесцениваются со временем (происходит инфляция). Поэтому заработанный $1 сейчас не может быть приравнен к полученному $1 через год. Для того, чтобы сравнить получаемую прибыль с прогнозируемой, потребуется использовать коэффициент индексации .

При инвестировании считается, что чем быстрее будет заработан тот самый $1, тем он будет ценнее полученной прибыли в будущем.

- I — размер инвестиций в t-м году;

- r — норма дисконтирования;

- n — период вложений в годах от t=1 до n.

Величина инвестирования: первоначальные инвестиции и дополнительные капитальные затраты

Дисконтируемые прогнозируемые оттоки денежных средств представляют собой первоначальные капитальные затраты проекта.

Дисконтируемые прогнозируемые оттоки денежных средств представляют собой первоначальные капитальные затраты проекта.

Первоначальные инвестиции — это только денежный поток, необходимый для запуска проекта.

Все другие затраты могут произойти в любой момент существования проекта, и они учитываются при расчете с использованием дисконтированной чистой прибыли предприятия. Эти дополнительные капитальные затраты могут влиять на выгоды, связанные с налогообложением или амортизацией.

Принятие решения — Индекс рентабельности инвестиций

Индекс рентабельности инвестиций (PI от англ. Profitability Index) не должен иметь значение меньше единицы. Если это так, то необходимо создать условия для его повышения.

- PI > 1. Если показатель превышает единицу — это указывает на то, что ожидаемые притоки денежных средств в будущем превышают прогнозируемые дисконтированные оттоки денежных средств.

- PI < 1. Значение меньше единицы, указывает на то, что траты средств будут больше чем прогнозируемая прибыль. В таком случае не следует запускать данный проект.

- PI = 1. Значение, равное единице, говорит о том, что любые прибыли или убытки от проекта минимальны. Поэтому проект не привлечет внимание инвесторов.

При использовании индекса рентабельности рассматриваются проекты, значение которых будет более единицы.

Имя не означает выгоду!

Как правило, самые стабильные и выгодные инвестиции приносят компании, которые выпускают повседневную продукцию. А высокотехнологичные инновационные организации часто могут принести только убыток.

Богатство – правильное вложение!

Большинство владельцев крупных компаний и сетей, вкладывают свои накопления в инвестиции. Таким образом, они защищают себя от возможных неблагоприятных ситуаций.

Любой инвестор согласится, что рентабельность инвестиций – необходимое условие эффективного управления деньгами, без которого невозможно достичь успеха и своей главной цели – . Показатель рентабельности имеет ценность только в том случае, если он проверяем и прогнозируем. В теории и практике инвестирования выработан целый ряд коэффициентов и индексов, которыми можно пользоваться при планировании и подсчете . Этим важным для частного инвестора показателям мы посвятим сегодняшнюю статью и ответим в ней на следующие вопросы:

- Что это такое рентабельность инвестиций;

- Коэффициент ROI и по какой формуле считать;

- Что представляет собой индекс рентабельности PI.

Зачем нужно рассчитывать рентабельность инвестиций

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инветпортфель составляет более 1 000 000 рублей.

Специально для читателей я разработал Курс ленивого инвестора , в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать свои сбережения в десятки активов. Рекомендую каждому читателю пройти, как минимум, первую неделю обучения (это бесплатно).

Понятие имеет множество названий, каждое из которых имеет право на существование и часто зависит от отрасли, в которой применяется: возврат на инвестиции, прибыль на инвестированный капитал, окупаемость инвестиций, норма доходности, доходность инвестированного капитала и др. Я предпочту использовать словосочетание «рентабельность инвестиций», потому что оно ближе по смыслу той деятельности, которой я занимаюсь. Любой инвестор, независимо от располагаемых финансовых ресурсов, ставит целью своих инвестиций получение прибыли. Казалось бы, все просто: нужно в конце срока инвестирования иметь на балансе капитал, который будет больше вложенного. Однако для достижения поставленной цели, необходимо учесть ряд факторов, которые влияют на финансовый результат:

- Планируемый срок окупаемости проекта;

- Доходность инвестиционного проекта;

- Стоимость привлекаемых инвестором денег;

- Издержки и риски, которые берет на себя инвестор в течение срока инвестирования.

Опытный инвестор рассчитывает, а затем отслеживает рентабельность своих вложений, чтобы выяснить:

- Стоит ли вкладывать деньги в ?

- Оправдан ли риск вложений в тот или иной ?

- Насколько эффективными будут инвестиции в модернизацию ?

- Станет ли результативной маркетинговая кампания?

- Окупится ли кредит, взятый с целью инвестирования?

Коэффициент ROI и как он считается

Наиболее используемым показателем, отражающим рентабельность инвестиций, является коэффициент ROI (Return on Investment) , возврат на вложенный капитал. В Российскую финансовую систему он впервые пришел из отчетности «дочек» . ROI занимает центральное место в отчетах об эффективности использования капитала, ведь именно этот коэффициент объективно отражает, сколько прибыли или финансовых потерь получат акционеры по итогам работы компании.

Коэффициент имеет двоякий экономический смысл: его анализ важен как для действующих инвесторов, которые отслеживают текущую рентабельность и результаты своего проекта, так и для инвесторов потенциальных, которые оценивают прибыльность или убыточность вложений прежде, чем принять решение об инвестировании. На фондовом рынке ROI сигнализирует о качестве финансовых показателей того или иного эмитента. На рынке Forex использование коэффициента поможет просчитать потенциальную доходность инвестиционного портфеля. Финансовый результат, особенно на Forex, не может быть гарантированным, но даже здесь применение ROI дает общую картину окупаемости, с учетом имеющейся статистики и возможных .

Формула ROI выглядит так:

| ROI = | (Доход — Себестоимость) | * 100% |

| Сумма инвестиций |

Говоря проще, чистую прибыль делим на сумму инвестиций и умножаем на 100%. Для того чтобы наглядно показать практическое значение расчета рентабельности капитала, приведем простой пример. Вы вложили в управляющего 1000$. Через год вы рассчитываете вывести все средства в объеме 1400$, не снимая профит в течение всего периода инвестирования и не вводя дополнительных инвестиций. Примем во внимание, что ваш должен учитывать прямые издержки, понесенные в течение периода инвестирования. Это могут быть комиссии за ввод/вывод, конверсию, вознаграждение управляющего. Применяем формулу ROI к альтернативным счетам других управляющих и считаем по ним потенциальную доходность.

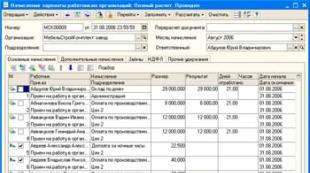

| Счета | Сумма инвестиций, $ | Вес в инвестированном портфеле | Расходная часть, $ | Планируемый доход, $ | ROI, % |

| Счет 1 | 1000 | 0.38 | 200 | 1400 | 120% |

| Счет 2 | 500 | 0.17 | 190 | 650 | 92% |

| Счет 3 | 1200 | 0.45 | 450 | 1600 | 85.2% |

| Портфель | 2700 | 1.0 | 840 | 3650 | 99% |

Из таблицы понятно, что счета 2 и 3 имеют коэффициент ниже 100% и их включение в под вопросом. Средний по портфелю ROI, с учетом весов инвестированных средств, близок к 100% (точка выхода в безубыток при выводе прибыли), благодаря счету 1. С помощью данного коэффициента можно также посчитать, на основании статистики прошлых периодов, потенциальную окупаемость инвестиций в биржевые акции той или иной компании либо составленного из акций портфеля (с учетом весов по количеству акций в портфеле). В приведенном выше расчете несложно заметить целый набор недостатков:

- не берутся в расчет торговые и неторговые риски;

- не учитывается разница в стоимости денежных средств на этапе инвестирования и в момент вывода прибыли;

- при составлении портфеля, не учитываются веса планируемой доходности счетов, только веса по объему инвестированных средств.

Впрочем, на коэффициент ROI и не возлагается такой функции. Он эффективен только при использовании вкупе с другими показателями. Например, с учетом максимальной просадки, конъюнктуры рынка или возможных перспектив бизнеса, даже несмотря на отрицательные значения ROI в текущий момент. Если же нам нужно оценить уже завершенный инвестиционный проект, формула приобретает такой вид:

Допустим, вы купили акций определенной компании на 100к руб. В течение трех лет суммарно вы получили 80к. руб. прибыли за счет , с учетом налогов и комиссий. Продали пакет за 130к руб.

Плюсуем прибыль и разницу между ценой продажи и ценой покупки, делим на цену приобретения, умножаем на 100 %.

Индекс рентабельности PI как индикатор рентабельности

Далее, переходим к анализу еще одного распространенного индикатора – индекса рентабельности инвестиций PI (Profitability Index). Для контроля рентабельности проекта, инвестор должен проводить анализ PI на всех этапах инвестирования: в момент выбора объекта, сравнения с альтернативами, реализации и завершения. Если значение индекса больше 1, проект считается прибыльным. Если меньше 1 – убыточным. Если же индекс равен единице, необходимо провести более тщательный анализ прочих факторов рентабельности.

Определяется PI так:

NPV (Net Present Value) – чистая текущая стоимость инвестиций. Из русскоязычных аналогов NPV чаще всего встречается аббревиатура ЧДД – чистый дисконтированный доход. IC – инвестиции в проект (Invested Capital).

где:

где:

CFt – (Cash Flow) в t-м году;

N – длительность жизненного цикла проекта (в месяцах, годах);

R – от слова Rate, ставка или норма дисконтирования.

Ставка дисконтирования — это цена в процентных пунктах, которую инвестор готов заплатить за издержки и риски проекта. Эту ставку можно назвать также стоимостью фондирования инвестиций. Она может иметь в своей основе только ставку по кредиту, но стоит предусмотреть и иные издержки: валютные и политические риски, человеческий фактор при реализации бизнес-плана и др. В любом случае, планируемая инвестором доходность проекта должна быть выше ставки дисконтирования, а дисконтированный денежный поток суммарно должен быть больше вложенных инвестиций вместе с затратами.

В качестве примера, попробуем подставить в формулу реальные данные. Допустим, вы инвестировали 300$ на 3 года. Банковский кредит обошёлся вам в 13% годовых (не рекомендую вкладывать кредитные деньги). Поскольку других затрат на привлечение средств у вас не было, мы условно приравняем это к ставке дисконтирования. Денежный поток прогнозируем, исходя из статистики аналогичных проектов и учитывая максимально возможное число факторов (риски, издержки, и т.п.). В первую очередь вычисляем коэффициент дисконтирования вложенной суммы, для каждого года инвестиционного цикла, по формуле 1 (1+R) t . В момент инвестирования 300$ мы имеет коэффициент дисконтирования, равный единице. По результатам первого года получаем коэффициент 1 (1+R) 1 = 0.885, для второго года 1 (1+R) 2 = 0.783, для третьего — 1 (1+R) 3 = 0.693. Переводим инвестиционный план в таблицу:

| Год | Cash Flow | Коэффициент дисконтирования | Дисконтированный денежный поток |

| -300 | 1 | -300 | |

| 1 | 110 | 0.885 | 97,35 |

| 2 | 135 | 0.783 | 105,71 |

| 3 | 156 | 0.693 | 108,11 |

| ЧДД | 11,17 |

Проект пригоден к реализации, так как NPV положительный. Делаем вывод, что чем выше ставка дисконтирования, тем ниже NPV. Индекс PI удобен при выборе из ряда альтернативных проектов того, что обеспечит наибольшую эффективность вложений. Он позволяет ранжировать проекты, имеющие схожие значения NPV. В отличие от коэффициента ROI, он учитывает риски, через применение ставки дисконтирования, а также оценивать будущие денежные потоки, с помощью коэффициента дисконтирования. Данный инструмент пригоден как для составления бизнес-плана, так и для выбора прибыльного объекта инвестирования. Недостатком PI можно назвать сложность прогнозирования ставки дисконтирования, которая иногда зависит от неконтролируемых факторов: стоимость заемных ресурсов, курсы валют, санкции.

Также в рамках формулы PI непросто спланировать будущие денежные потоки, которые могут сократиться в будущем по объективным причинам. Неточность в расчетах естественным образом возрастает при больших сроках инвестирования. Здесь полезно отметить, что в российской практике инвестирования, оценка NPV показывает, что окупаемость вложений не должна превышать 3-4 лет в зависимости от рисков. Для банковского потребительского кредитования максимальный цикл возврата инвестиций может достигать пяти лет. Это связано с большой и . Все это негативно влияет на прогнозируемость ставки дисконтирования и денежного потока. Если же говорить о , то в развитых странах положительный индекс PI планируется на горизонте от 7 лет и более.

P.S.

Всем рентабельных инвестиций!

Рентабельность инвестиций – один из базовых экономических показателей, на которые опираются инвесторы и предприниматели, чтобы оценить эффективность бизнеса, финансового инструмента или другого актива. Так как инвестиции подразумевают под собой долгосрочные вложения, потенциальному бизнес-ангелу важно знать, как быстро окупятся его вложения и какой доход принесут в перспективе.

Для чего высчитывается рентабельность инвестиций

Коэффициент возврата инвестиций, или ROI (Return On Investment), постоянно отслеживается предпринимателями и инвесторами с одной простой целью: определить, насколько эффективно приносит доход то или иной актив.

ROI — Коэффициент возврата инвестиций

ROI достаточно универсальный способ, чтобы выяснить:

- стоит ли вкладывать деньги в определенный стартап;

- настолько оправданы модернизация или расширение бизнеса;

- насколько эффективна рекламная кампания, которая проводится в оффлайне или онлайне;

- стоит ли приобретать акции определенной кампании;

- оправдано ли приобретение пая в ПИФе и так далее.

Используя показатели, находящиеся в свободном доступе и доступные для анализу каждому, можно легко вычислить коэффициент ROI и сделать соответствующий вывод. Если ROI меньше 100%, то этот финансовый актив неэффективен. Если больше 100 – то эффективен.

Обычно для расчетов достаточно следующих данных:

- себестоимость продукта (включает в себя не только затраты на производство, но и оплату труда работников, стоимость доставки до склада и до точки реализации, страховку и так далее);

- доход (то есть прибыль, полученная непосредственно с реализации одной единицы товара или услуги);

- сумма инвестиций (итоговая сумма всех вложений, например, затраты на рекламу или на презентацию);

- цена актива в момент приобретения и в момент продажи (этот показатель имеет большее значение не для бизнесменов, а для инвесторов, которые используют колебания в цене на актив – акцию, валюту, долю в бизнесе и так далее – для его перепродажи и получения прибыли).

Для бизнесменов при анализе продукции вычисление ROI имеет особый смысл. При широком ассортименте товаров или услуг аналитики проводят анализ каждой группы товаров по различным показателем. В результате, если говорить упрощенно, выясняется, что продается хуже, а что лучше. Иногда владельцы бизнеса делают для себя интересные открытия. Так, может выясниться, что низкомаржинальные товары приносят больший доход, чем высокомаржинальные, хотя по отчетам в абсолютных цифрах всё выглядит по-другому.

В зависимости от полученных результатов можно выработать стратегию действий: усилить те позиции, где самый высокий ROI для получения еще большей прибыли, или «подтянуть» слабые позиции, чтобы «подтянуть» бизнес в целом.

Существует несколько формул вычисления ROI. Самая простая, которую используют инвесторы и маркетологи, выглядит так:

ROI = (доход – себестоимость) / сумма инвестиций * 100%.

Эту же формулу можно выразить несколько по-другому, если нужно оценить финансовые активы, себестоимость которых меняется со временем (например, акции):

ROI = (прибыль от инвестиций – сумма инвестиций) / сумма инвестиций * 100%.

Данные формулы рассчитаны на краткосрочную перспективу, то есть предназначены для вычисления эффективности на данный временной отрезок. Но часто бывает так, что для более точного значения коэффициента ROI нужно добавить период. Тогда данные формулы преобразуются в следующий вид:

ROI = (Сумма инвестиции к концу периода + Доход за выбранный период – Размер осуществленной инвестиции) /Размер осуществленной инвестиции * 100%.

Для некоторых финансовых активов больше подходит следующая формула:

ROI = (Прибыль + (Цена продажи – Цена покупки)) / Цена покупки * 100%.

Таким образом, эти формулы достаточно гибкие, чтобы можно было подставлять самые разные значения и использовать их в различных ситуациях для различных финансовых инструментов.

Один из простых примеров вычисления коэффициента ROI, когда нужно сопоставить эффективность продажи различных товаров в одной торговой точки.

Например (товары и цены – условные).

Для вычисления ROI использовалась следующая формула:ROI = (прибыль – себестоимость) * число покупок / расходы * 100%.

Анализ полученных данных готовит владельцу торговой точки много интересных открытий. Так, продажа велосипедов ему явно убыточна, самокатов – прибыльна, а коньки не приносят ни расхода, ни дохода.

Для того, чтобы исправить «слабую» позицию, ему нужно либо уменьшать расходы (например, найти более дешевого поставщика), либо увеличить цену продажи. Что касается коньков, то тут надо подумать. Если это лето, число малых продаж может оправдываться тем, что «не сезон». Осенью нужно будет провести аналогичный мониторинг еще раз.

Для акций высчитывание коэффициента ROI будет следующим.

Используем формулу ROI = (Дивиденды + (Цена продажи – Цена покупки)) / Цена покупки * 100%.

Из анализа приведенной таблицы держателю акций можно сделать несколько выводов. Несмотря на то, что цена на акцию могла повышаться, неполучение дивидендов по ней приводит к низкому показателю ROI, несмотря на то, что сделка в целом выглядит прибыльной. И, напротив, получение дивидендов привело к большому показателю ROI несмотря на то, что стоимость одной акции снизилась.

Данный пример отлично иллюстрирует основной принцип вложения в акции: их долгосрочность.

Достоинства и недостатки ROI

Коэффициент рентабельности инвестиций помогает инвесторам и потенциальным совладельцам бизнеса оценить, насколько эффективен проект. Чем выше коэффициент ROI, тем привлекательнее проект выглядит в глазах других участников финансового рынка.

Помимо этого, индекс рентабельности имеет еще несколько ярко выраженных достоинств:

- учитывает временной фактор, то есть изменение стоимости активов во времени, прибыль, полученную за время измерения;

- рассматривает сумму всех эффектов от инвестиций, а не только краткосрочную прибыль;

- позволяет адекватно на одном уровне оценивать проекты с различными масштабами производства или продажи, например, крупный завод и небольшой цех, бутик по продаже модных сумочек и гипермаркет одежды;

- позволяет учитывать в своей формуле проценты, которые придется отдавать за использование заемных средств;

- гибкая формула позволяет использовать различные показатели и видоизменять ее в зависимости от необходимости.

Вместе с тем данный коэффициент не лишен недостатков:

- сам по себе ROI не дает какую-то оценку прибыльности бизнеса или финансового инструмента (что ярко видно на примере акций);

- коэффициент ROI не учитывает эффект обесценивания денег;

- невозможно предугадать процент инфляции, так что долгосрочные прогнозы довольно туманны (но можно опираться на среднегодовой процент инфляции).

Значение ROI вкупе с остальными показателями позволяет здраво оценивать, насколько доходным будет финансовый инструмент и стоит ли рисковать своими деньгами и временем для вложения в очередной проект.

Мы выпустили новую книгу «Контент-маркетинг в социальных сетях: Как засесть в голову подписчиков и влюбить их в свой бренд».

Больше видео на нашем канале - изучайте интернет-маркетинг с SEMANTICA

![]()

Значение ROI в маркетинге

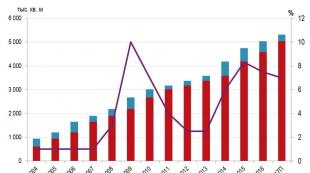

За последние несколько лет интернет-реклама откусила немалые доли рынка радио, печати и телевидения: темпам ее роста позавидует любая дрожжевая бактерия. Миллионные бюджеты на контекст уже давно никого не удивляют, поэтому каждый рекламодатель задается резонным вопросом: как поточнее высчитать эффективность вложений в рекламу и, естественно, эту эффективность повысить до космических высот.

CR = кол-во лидов или заказов или целевых действий / кол-во целевого трафика *100%

Получили вы 100 обращений, кол-во целевого трафика равно 1 000, то конверсия равна 10%.

И какой же можно сделать вывод по рентабельности рекламного канала из выше указанной формулы? Да, никакой.

Универсального лекала для выбора KPI не существует: для каждого вида деятельности в конкретной ситуации подходит определенная метрика или даже набор метрик.

Рассказ обо всех существующих в природе KPI вызовет у вас зевоту, поэтому я отобрала самые популярные из них, те, что чаще других используются для анализа эффективности рекламных кампаний в интернете.

Несколько примеров расчета KPI для любознательных

- CPA (Cost per action) - стоимость действия.

CPA нам позволяет определить стоимость целевого действия.

- CPO (cost per order) - стоимость заказа

Здесь уже считаем, во сколько нам обходится покупка.

- ROI (return of investment) - возврат инвестиций. Коэффициент-хит! Позволяет оценить рентабельность инвестиционных вложений в рекламу.

- Ценность посещения. Коэффициент бесценен для определения ставок в рекламных кампаниях.

Формула:

Ценность посещения = Доход/Количество посещений

- ДРР (доля рекламных расходов). Эту метрику любят интернет-ритейлеры.

Коэффициент ROI я похвалила неспроста. О нем подробнее расскажу ниже.

А теперь, собственно, про коэффициент ROI в рекламе

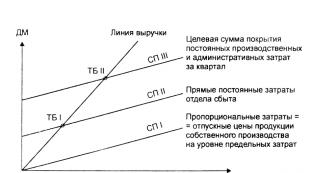

На первый взгляд расчет ROI смахивает на простенькую формулу, о которой я говорила в самом начале: доход - затраты/затраты *100. Но не все так просто.

В идеале из дохода нужно вычитать не только затраты на рекламу, а также и общую себестоимость продукта (затраты на его изготовление, перевозку, зарплаты работникам и пр. расходы). Эти дополнительные параметры учитывать просто необходимо, если ваша задача - с ювелирной точностью определить рентабельность вложений.

Способ попроще

Его используют многие интернет-маркетологи, в том числе и при работе с интернет-рекламой:

Вот вам для наглядности:

(800 млрд долларов дохода - 400 млрд долларов стоимости рекламы) /400 млрд долларов стоимости рекламы * 100 = 100%

Очень просто и понятно, можно все в уме посчитать.

Если число у вас вышло положительным, то можно считать что вложения окупились, если отрицательным что то пошло не так:(

Способ продвинутый

Добавляем к формуле период:

ROI (период)= (Инвестиции к концу заданного периода + Доход за заданный период – Размер осуществленной инвестиции) /Размер осуществленной инвестиции

Наворочено. Зато формула дает понять, насколько объем вложенных средств вырос к концу рассчитываемого периода.

Зачем нужно считать ROI

- одного рекламного канала (Директ, например);

- нескольких рекламных каналов (вся реклама в интернете);

- отдельного продукта (тумбочка прикроватная);

- группы продуктов (мебель для дома).

Таким образом каждый может выявить сильные и слабые стороны рекламной кампании отдельной услуги или товара. Благодаря современным системам веб-аналитики получить данные для анализа ROI стало проще, но все равно возникают трудности. Цели, отслеживающие продажи, настроить в Гугл Аналитикс и Я. Метрике можно, но если ваш клиент не будет готов раскрыть вам маржинальность товара (или то, сколько заработал) или не позволит передавать эти данные в системы аналитики, то ROI посчитать вы не сможете.

Конечно, анализ без дальнейших действий ничего не даст. Это супер-толчок к повышению эффективности работы.

Веселье в том, что далеко не всегда товары, которые, по мнению клиента, должны принести максимальную прибыль, показывают лучшие показатели по возврату инвестиций. И вот здесь волшебная формула ROI убережет вас от слива средств.

Спец по контекстной рекламе, вооруженный знанием о ROI и умеющий его посчитать, будет отдавать всю свою страсть тем рекламным кампаниям, которые показывают самый большой показатель возврата средств. Если тумбочки продаются лучше, чем пуфы, он сконцентрирует максимум внимания на тумбочках, поднимет цену клика и продвинет объявления на самые лучшие позиции. А на кампаниях со скромным коэффициентом окупаемости он сэкономит ваши честно заработанные рубли, поставив небольшую цену клика и уменьшив число объявлений, а ещё изменит тексты и проделает кучу других полезных манипуляций.

В итоге деньги распределяются правильно и прибыль с кампаний увеличивается.

Совет: сделайте анализ ROI ежемесячным ритуалом.