Как составить отчет по 2 ндфл за год. Стандартные вычеты на детей

Справка о доходах работников должна быть сдана в налоговую инспекцию до 1 апреля следующего за отчетным года. Справка о доходах заполняется по форме 2-НДФЛ.

Если вы заполняете справку 2-НДФЛ менее, чем на 10 человек, ее можно составить на бумаге. Если же количество сотрудников более 10, то заполнение справки 2-НДФЛ должно производиться в электронном виде.

Одновременно со справкой 2-НДФЛ должен быть предоставлен реестр сведений о доходах физических лиц. Он заполняется в бумажном виде в двух экземплярах.

На каждого работника заполняется одна справка 2-НДФЛ по всем доходам (для заработной платы - 13%, для дивидендов - 9%).

В соответствии с приказом ФНС России от 17.11.2010г. № ММВ-7-3/611@ разделы 3 и 5 формы 2-НДФЛ заполняются отдельно по каждой ставке.

При заполнении справки 2-НДФЛ за 2012г. в ней должны быть отражены и те доходы работника, которые были выплачены уже в 2013г.

К примеру, зарплату за декабрь 2012 года сотрудник получает в 2013 году, однако эта сумма должна быть отражена в справке за 2012г. (письмо ФНС России от 12.01.2012г. № ЕД-4-3/74).

Сумма декабрьской зарплаты отражается в строке 5.2, а НДФЛ января - в строках 5.3, 5.4, 5.5 формы 2-НДФЛ.

Переплата НДФЛ не отражается при заполнении справки 2-НДФЛ.

Такая переплата (когда в бюджет перечислена сумма, превышающая ту, что удержана с работников) не считается налогом, и она не может быть направлена в счет будущих платежей по НДФЛ.

Удержанный сверх положенного налог с работника в 2012 г. отражается при в 2013г. только в том случае, если излишняя сумма не возвращена работнику.

В течение 10 дней после обнаружения ошибки необходимо сообщить о ней сотруднику, и в срок не более 3 месяцев после получения от него заявления ему следует вернуть деньги в безналичном порядке.

Если на момент составления справки по НДФЛ деньги еще не возвращены, переплата НДФЛ отражается в строке 5.6, а верная сумма - в строке 5.3.

При отсутствии в справочнике нужных кодов дохода, отнесите их к иным выплатам.

Каждому виду доходов присвоен код, который можно узнать в Приложении №3 к приказу ФНС России от 17.11.2010г. № ММВ-7-3/611@.

Однако утвержденный перечень содержит только основные виды, к примеру «2000» - код зарплаты, «2012» - код отпускных. Если вы не обнаружили необходимого вам кода, отмечайте доход кодом «4800», который означает иные выплаты.

Стоит заметить, что ошибка в указании кода не облагается штрафами. Главное, удержать налог по верной ставке и не допустить переплаты или недоплаты НДФЛ.

Доходы, не облагаемые НДФЛ, в не отражаются.

Выплаты, с которых не удерживается НДФЛ, перечислены в статье 217 Налогового кодекса Российской Федерации - детские пособия, выходные пособия.

Если доход частично облагается НДФЛ, в справке формы 2-НДФЛ указываются суммы и коды вычетов.

К примеру, материальная помощь и подарки облагаются налогом только начиная с суммы, превышающей 4000 рублей.

Такие доходы отражаются в разделе 3 справки 2-НДФЛ как облагаемые доходы. Напротив суммы выплаты указывается код и сумма вычета. К примеру, материальная помощь отражается в графе 4 кодом «503», а в графе 5 - суммой «4000 руб».

Стандартные вычеты на детей.

В 2012 году по заявлению сотрудников было предусмотрено уменьшение доходов, облагаемых налогом 13% - на первого и второго ребенка на 1400 рублей, на третьего и последующих - на 3000 рублей. Вычеты на детей были возможны только до достижения дохода работника с начала года суммы 280000 рублей.

Эти вычеты отражаются в разделе 4.1 справки 2-НДФЛ, код зависит от суммы вычета и от того, на какого по счету ребенка он предоставляется.

Имущественный вычет за приобретенную жилую недвижимость.

Сотрудник может получить имущественный вычет на основании заявления из ИФНС. Если такой вычет предоставлялся сотруднику, то при

Не позднее 1 апреля 2014 года работодатели должны представить в налоговый орган по месту своего учета сведения о доходах физических лиц и суммах начисленного и удержанного налога за 2013 год. О том, на что обратить внимание при составлении справки 2-НДФЛ, читайте в статье

11.03.2014Журнал «Зарплата»

Сведения подают по форме 2-НДФЛ, утвержденной приказом ФНС России от 17.11.2010 № ММВ-7-3/611@. Этим же приказом утверждены Рекомендации по заполнению справки. Кроме того, разъяснения по заполнению строки 5.5 справки можно найти в письме ФНС России от 03.02.2012 № ЕД-4-3/1692@.

Справка в электронном виде формируется согласно формату, приведенному в приложении № 2 к приказу ФНС России от 17.11.2010 № ММВ-7-3/611@.

Российские организации и предприниматели;

Нотариусы, занимающиеся частной практикой, и адвокаты, учредившие адвокатские кабинеты;

Обособленные подразделения иностранных фирм на территории РФ, от которых плательщик НДФЛ получил доходы, независимо от того, есть у обособленных подразделений статус постоянных представительств или нет (письмо Минфина России от 18.11.2009 № 03-04-06-01/299). Сведения о доходах работников обособленных подразделений подаются в ИФНС по месту нахождения таких подразделений (письмо Минфина России от 07.08.2012 № 03-04-06/3-222).

Порядок представления справки в налоговые органы утвержден приказом ФНС России от 16.09.2011 № ММВ-7-3/576@.

На кого сведения не сдаются

Справка составляется по каждому физическому лицу, получившему доходы от налогового агента. Но ее представлять не нужно, если организация:

Выплатила доход физическим лицам, которые обязаны уплачивать налог самостоятельно, например предпринимателям или другим лицам, занимающимся частной практикой (в том числе нотариусам или адвокатам) (ст. 227 НК РФ);

Выплатила только доход, с которого плательщик НДФЛ обязан заплатить налог и отчитаться об этом самостоятельно (ст. 228 НК РФ), например при покупке у физических лиц их имущества, выдаче выигрышей и т. д.;

Выплатила только доходы, не подлежащие обложению НДФЛ, то есть перечисленные в статье 217 НК РФ.

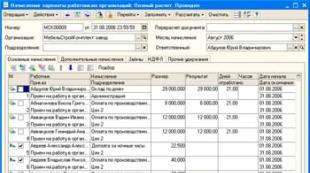

Форма 2-НДФЛ заполняется на основании карточки учета НДФЛ по каждому работнику (п. 1 ст. 230 НК РФ и раздел I Рекомендаций).

Если применялись разные ставки НДФЛ

Работнику могут быть выплачены доходы, облагаемые по разным ставкам. В этом случае составляется только одна справка — последовательно заполняются разделы 3 — 5 либо 3 и 5 (в зависимости от того, применялись вычеты к доходам или нет).

При этом в форму 2-НДФЛ нужно будет добавить необходимое количество страниц с разделами 3 — 5 (в зависимости от количества ставок, по которым облагались доходы).

На второй и последующих страницах (вверху справки) следует указать порядковый номер страницы (например, стр. 2, стр. 3 и т. д.).

В справке показываются только облагаемые суммы

Некоторые доходы, выплачиваемые физическим лицам, облагаются НДФЛ не полностью, а частично — в пределах сумм, установленных Налоговым кодексом. Именно в этих пределах такие доходы и следует указывать в справке.

Наиболее распространенные виды доходов, частично включаемых в форму 2-НДФЛ, перечислены в таблице.

Таблица. Доходы, частично не облагаемые НДФЛ

|

Код вычета |

Сумма вычета, не облагаемая НДФЛ |

Нормативная база |

|

Стоимость подарка, не превышающая 4000 руб. за отчетный год |

Абз. 2 п. 28 ст. 217 НК РФ |

|

|

Стоимость призов, не превышающая 4000 руб. за отчетный год |

Абз. 3 п. 28 ст. 217 НК РФ |

|

|

Сумма материальной помощи, не превышающей 4000 руб. за отчетный год |

Абз. 4 п. 28 ст. 217 НК РФ |

|

|

Сумма возмещения работникам (бывшим работникам) стоимости приобретенных организацией медикаментов, назначенных лечащим врачом, в размере, не превышающем 4000 руб. за отчетный год |

Абз. 5 п. 28 ст. 217 НК РФ |

|

|

Стоимость выигрышей и призов, не превышающая 4000 руб. за отчетный год |

Абз. 6 п. 28 ст. 217 НК РФ |

|

|

Стоимость подарков и помощи ветеранам и инвалидам ВОВ в сумме, не превышающей 10 000 руб. за отчетный год |

П. 33 ст. 217 НК РФ |

|

|

Сумма материальной помощи при рождении ребенка, но не более 50 000 руб. на каждого |

Абз. 7 п. 8 ст. 217 НК РФ |

Не нужно отражать в справке доходы, которые не превышают установленных пределов, а также доходы, не облагаемые НДФЛ, перечисленные в статье 217 НК РФ.

Если же физическому лицу в течение года выплачивались только доходы, не превышающие установленный лимит, справка по форме 2-НДФЛ на него не подается (письмо ФНС России от 08.11.2010 № ШС-37-3/14851).

Правила заполнения 2 НДФЛ

При заполнении пункта 4.1 справки 2 НДФЛ указывайте коды вычетов, утвержденные в приложении № 4 к приказу ФНС России от 17.11.2010 № ММВ-7-3/611@.

Сведения о стандартных, социальных и имущественных вычетах отражаются в разделе 4 справки суммарно, нарастающим итогом с начала года по каждому коду вычета.

А в разделе 3 справки указываются вычеты, коды которых привязаны непосредственно к определенному коду доходов, например суммы профессиональных вычетов. Коды облагаемых доходов приводятся в соответствии с приложением № 3 к приказу ФНС России от 17.11.2010 № ММВ-7-3/611@.

В разделе 5 нужно отразить общую сумму дохода, полученного работником за налоговый период, сумму начисленного и удержанного налога.

Сведения по доходам, облагаемым по ставке 35%, отражаются на дополнительном листе справки, но заполняются только разделы 3 и 5. В дополнительном разделе 3 нужно указать сумму дохода, полученного в виде материальной выгоды от экономии на процентах за пользование займом, выданным организацией (подп. 1 п. 1 ст. 212 и п. 2 ст. 224 НК РФ). А в разделе 5 — общие суммы дохода и налога по итогам 2013 года.

ЭМИЛИЯ

ПОЧЕМУ ПРИ ЗАПОЛНЕНИИ 2 НДФЛ ЗА 2013Г СУММА ИСЧИСЛЕННАЯ ПРОСТАВЛЯЕТСЯ, А УДЕРЖАННАЯ И ПЕРЕЧИСЛЕННАЯ НЕТ. КАК ИСПРАВИТЬ СИТУАЦИЮ?.СПАСИБО.

Форма 2-НДФЛ "Справка о доходах физического лица за 20_ год" служит для сообщения сведений о доходах физических лиц в налоговые органы.Поправки в форму 2-НДФЛ 2014-2015 были утверждены Приказом Федеральной налоговой службы от 06.12.2011 №ММВ-7-3/909@ «О внесении изменений в приложения к приказу Федеральной налоговой службы от 17.11.2010 №ММВ-7-3/611@». Измененная форма Справки 2-НДФЛ должна быть использована для подачи сведений в налоговые органы уже за 2011 и последующие годы.

Сама форма Справки 2-НДФЛ 2013 - 2014 практически не отличается от предыдущей. Единственное изменение коснулось раздела 5, который стал называться: «Общие суммы дохода и налога по итогам налогового периода по ставке __%».

Основные нововведения затронули сам порядок заполнения формы 2-НДФЛ 2014-2015 гг . Теперь, в случае если доходы одного сотрудника облагаются разными налоговыми ставками, все данные следует указывать в одной форме, а не в нескольких разных как ранее. При этом, разделы 3-5 формы заполняются отдельно для каждой ставки.

Из прочих новшеств: утвержден порядок заполнения справки 2-НДФЛ с признаком 2 (сообщение сведений о невозможности удержать НДФЛ), добавлены новые коды доходов и коды вычетов.

Необходимо напомнить, что в соответствии с изменениями, внесенными в п. 2 ст. 230 НК РФ Федеральным законом №227-ФЗ от 18.07.2011 г. сведения по форме 2-НДФЛ представляются налоговыми агентами не позднее 1 апреля года, следующего за истекшим налоговым периодом в электронном виде по телекоммуникационным каналам связи или на электронных носителях. При численности физических лиц, получивших доходы в налоговом периоде, до 10 человек налоговые агенты могут представлять такие сведения на бумажных носителях. Порядок подачи сведений регламентируется приказом ФНС России от 16.09.11 ММВ-7-3/576@.

Согласно п.5 ст. 226 НК РФ, при невозможности удержать у налогоплательщика исчисленную сумму налога, налоговый агент обязан не позднее одного месяца с даты окончания налогового периода, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог и сумме налога (Форма 2-НДФЛ, признак 2).

Порядок заполнения формы 2-НДФЛ «Справка о доходах физического лица»:

Все суммовые показатели в Справке отражаются в рублях и копейках через десятичную точку, за исключением сумм налога. Суммы налога исчисляются и отражаются в полных рублях. Сумма налога менее 50 копеек отбрасывается, а 50 копеек и более округляются до полного рубля.

В заголовке Справки указываются:

в поле «за 20__ год» - год, за который составляется Справка;

в поле «№ ____» - порядковый номер Справки в отчетном налоговом периоде, присваиваемый налоговым агентом;

в поле «от ____» - указывается дата (число, номер месяца, год) составления Справки путем последовательной записи данных арабскими цифрами, например: 15.01.2010, где 15 - число, 01 - месяц, 2010 -год (для удобства можно воспользоваться кнопкой «календарь» рядом с полем);

в поле «признак» - проставляется цифра 1 - если Справка представляется в соответствии с пунктом 2 статьи 230 Налогового кодекса Российской Федерации (далее - Кодекс), и цифра 2 - если Справка представляется в соответствии с пунктом 5 статьи 226 Кодекса;

в поле «в ИФНС (код)» - четырехзначный код налогового органа, в котором налоговый агент состоит на налоговом учете, например: 5032, где 50 - код региона, 32 - код налогового органа.

В разделе 1 «Данные о налоговом агенте» Справки 2-НДФЛ 2014-2015 г. указываются данные о налоговом агенте.

В пункте 1.1 для налоговых агентов - организаций отражается идентификационный номер налогоплательщика (далее - ИНН) и код причины постановки на учет (далее - КПП) , а для налоговых агентов - физических лиц указывается только ИНН. В случае, если сведения о доходах заполняются организацией на физических лиц, получающих доходы от ее обособленного подразделения, в данном пункте после ИНН указывается КПП по месту учета организации по месту нахождения ее обособленного подразделения.

В пункте 1.2 «Наименование организации/Фамилия, имя, отчество физического лица» указывается сокращенное наименование (в случае отсутствия - полное наименование) организации согласно ее учредительным документам. Содержательная часть наименования (его аббревиатура или название, например: «школа №241» или «ОКБ «Вымпел») располагается в начале строки. В отношении физического лица, признаваемого налоговым агентом, указывается полностью, без сокращений, фамилия, имя, отчество в соответствии с документом, удостоверяющим его личность. В случае двойной фамилии слова пишутся через дефис. Например: Иванов-Юрьев Алексей Михайлович.

В пункте 1.3 «Код ОКАТО» указывается код административно-территориального образования, на территории которого находится организация или обособленное подразделение организации, где оборудовано стационарное рабочее место того работника, на которого заполняется форма Справки, либо производится ими выплата дохода иному физическому лицу. Если в течение календарного года физическое лицо, о доходах которого заполняется Справка, получало доходы в нескольких обособленных подразделениях, расположенных на территории разных административно-территориальных образований, то о его доходах заполняется несколько Справок (по количеству административно-территориальных образований, на территории которых находятся обособленные подразделения, в которых физическое лицо получало доходы). Коды ОКАТО содержатся в «Общероссийском классификаторе объектов административно-территориального деления» ОК 019-95 (ОКАТО). Информацию о коде ОКАТО можно также получить в налоговом органе по месту постановки на учет. Для физического лица, признаваемого налоговым агентом, указывается код ОКАТО по его месту жительства.

В пункте 1.4 «Телефон» указывается контактный телефон налогового агента, по которому, в случае необходимости, может быть получена справочная информация, касающаяся налогообложения доходов данного налогоплательщика, а также учетных данных этого налогового агента и налогоплательщика. При отсутствии у налогового агента контактного телефона данный реквизит не заполняется.

В разделе 2 «Данные о физическом лице - получателе дохода» Справки 2-НДФЛ 2014-2015 г. отражаются данные о физическом лице - получателе дохода.

В пункте 2.1 «ИНН» указывается идентификационный номер налогоплательщика - физического лица, который указан в документе, подтверждающем постановку данного физического лица на учет в налоговом органе Российской Федерации. При отсутствии у налогоплательщика ИНН данный реквизит не заполняется.

В пункте 2.2 «Фамилия, имя, отчество» указывается фамилия, имя и отчество физического лица - налогоплательщика, без сокращений, в соответствии с документом, удостоверяющим личность. Для иностранных физических лиц допускается при написании использование букв латинского алфавита. Отчество может отсутствовать, если оно не указано в документе, удостоверяющем личность налогоплательщика.

В пункте 2.3 «Статус налогоплательщика» указывается код статуса налогоплательщика. Если налогоплательщик является налоговым резидентом Российской Федерации, указывается цифра 1, если налогоплательщик не является налоговым резидентом Российской Федерации, указывается цифра 2, если налогоплательщик не является налоговым резидентом Российской Федерации, но признается в качестве высококвалифицированного специалиста в соответствии с Федеральным законом от 25.07.2002 N 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации», то указывается цифра 3.

В пункте 2.4 «Дата рождения» указывается дата рождения (число, месяц, год) путем последовательной записи данных арабскими цифрами, например: 01.05.1945, где 01 - число, 05 - месяц, 1945 - год рождения (для удобства можно воспользоваться кнопкой «календарь» рядом с полем).

В пункте 2.5 «Гражданство» указывается числовой код страны, гражданином которой является налогоплательщик. Код страны указывается согласно Общероссийскому классификатору стран мира (ОКСМ). Например, код 643 - код России, код 804 - код Украины. При отсутствии у налогоплательщика гражданства в поле «Код страны» указывается код страны, выдавшей документ, удостоверяющий его личность.

В пункте 2.6 «Код документа, удостоверяющего личность» указывается код, который выбирается из Справочника «Коды документов» .

В пункте 2.7 «Серия и номер документа» указываются реквизиты документа, удостоверяющего личность налогоплательщика, соответственно, серия и номер документа, знак «№» не проставляется.

В пункте 2.8 «Адрес места жительства в Российской Федерации» указывается полный адрес постоянного места жительства налогоплательщика на основании документа, удостоверяющего его личность, либо иного документа, подтверждающего адрес места жительства. Элементами адреса являются: «Почтовый индекс», «Код региона», «Район», «Город», «Населенный пункт», «Улица», «Дом», «Корпус», «Квартира». «Код региона» - это код региона, на территории которого физическое лицо имеет место жительства. Код региона выбирается из Справочника «Коды регионов» . «Почтовый индекс» - индекс предприятия связи, находящегося по месту жительства налогоплательщика. При отражении элемента адреса «Дом» могут использоваться как числовые, так и буквенные значения, а также знак «/» для обозначения углового дома. Например: 4А либо 4/2. Модификации типа «Строение» заполняются в поле «Корпус». При отсутствии одного из элементов адреса отведенное для этого элемента поле не заполняется и в Справке может отсутствовать.

В пункте 2.9 «Адрес в стране проживания» для физических лиц, не являющихся налоговыми резидентами Российской Федерации, а также иностранных граждан указывается адрес места жительства в стране постоянного проживания. При этом указывается код этой страны в поле «Код страны», далее адрес записывается в произвольной форме (допускается использование букв латинского алфавита). Для физических лиц, не являющихся налоговыми резидентами Российской Федерации, и иностранных граждан допускается отсутствие показателя «Адрес места жительства в Российской Федерации» при условии заполнения пункта 2.9 Справки.

В разделе 3 Справки «Доходы, облагаемые налогом по ставке __%» отражаются сведения о доходах, полученных физическими лицами в денежной и натуральной форме, по месяцам налогового периода.

В заголовке раздела 3 Справки указывается та ставка налога, в отношении которой заполняется раздел Справки (13%, 30%, 9%, 15%, 35% или ставка, исходя из соответствующего соглашения об избежании двойного налогообложения). Если налоговый агент выплачивал физическому лицу в течение налогового периода доходы, облагаемые по разным ставкам, разделы 3 - 5 Справки заполняются для каждой из ставок налога.

Пример. Налоговый агент выплачивал физическому лицу в течение налогового периода доходы, облагаемые по ставкам 13% и 9%. Последовательно заполняются разделы 3 - 5 Справки для ставки 13%, а далее последовательно заполняются разделы 3 и 5 Справки для ставки 9%. Далее последовательно отражаются суммы доходов, полученные физическим лицом в налоговом периоде, отдельно по каждому полученному доходу.

В графе «Месяц» в хронологическом порядке указывается порядковый номер месяца налогового периода, соответствующего дате фактического получения дохода, определяемой в соответствии с положениями статьи 223 Кодекса.

В графе «Код дохода» указываются коды доходов, которые выбираются из Справочника «Коды доходов» .

В графе «Сумма дохода» отражается вся сумма дохода (без налоговых вычетов) по указанному коду дохода. Напротив тех видов доходов, в отношении которых предусмотрены профессиональные налоговые вычеты или которые подлежат налогообложению не в полном размере в соответствии со статьей 217 Кодекса, в графе «Код вычета» указывается код соответствующего вычета, выбираемый из Справочника «Коды вычетов» .

В графе «Сумма вычета» отражается соответствующая сумма налогового вычета, которая не должна превышать сумму дохода, указанную в соответствующей графе «Сумма дохода». Код дохода указывается при наличии положительной суммы дохода. Код вычета указывается при наличии суммы вычета. По доходам, особенности налогообложения которых определяются статьями 214.1, 214.3 и 214.4 Кодекса, в отношении одного кода дохода может быть указано несколько кодов вычета. В этом случае первый код вычета и сумма вычета указывается напротив соответствующего кода дохода, а остальные коды вычетов и суммы вычетов указываются в соответствующих графах строками ниже. Графы (поля) «месяц», «код дохода» и «сумма дохода» напротив таких кодов вычетов и сумм вычетов не заполняются. Общая сумма вычетов, относящихся к этому доходу, не должна превышать сумму дохода. При заполнении Справки с признаком 2 в разделе 3 Справки указывается сумма дохода, с которой не удержан налог налоговым агентом.

Пример. Организация выплатила работнику зарплату в размере 5000 руб., исчислила и удержала налог в сумме 650 руб. В связи с увольнением работник получил доход в натуральной форме на сумму 500 руб. Организация исчислила налог в сумме 65 руб., но не удержала его. При заполнении Справки с признаком 2 в разделе 3 Справки указывается сумма дохода 500 руб., а в пункте 5.3 раздела 5 Справки указывается сумма налога исчисленная - 65 руб., в пункте 5.7 раздела 5 Справки указывается сумма налога, не удержанная налоговым агентом - 65 рублей. При заполнении Справки с признаком 1 в разделе 3 Справки указывается сумма дохода 5500 руб., в пунктах 5.3 - 5.5 раздела 5 Справки указываются сумма налога исчисленная - 715 руб., сумма налога удержанная и перечисленная - 650 руб., а в пункте 5.7 раздела 5 Справки указывается сумма налога, не удержанная налоговым агентом - 65 рублей. Стандартные налоговые вычеты, имущественный налоговый вычет, а также социальный налоговый вычет в данном разделе не отражаются.

Раздел 4 Справки «Стандартные, социальные и имущественные налоговые вычеты» заполняется в том случае, если налогоплательщику предоставлялись стандартные, социальные или имущественные налоговые вычеты.

При этом пункты 4.2, 4.3, 4.4 заполняются в случае, если налогоплательщику предоставлялся имущественный налоговый вычет.

В разделе 4 Справки «Стандартные, социальные и имущественные налоговые вычеты» отражаются сведения о стандартных налоговых вычетах, установленных статьей 218 Кодекса, имущественном налоговом вычете, установленном подпунктом 2 пункта 1 статьи 220 Кодекса, а также социальном налоговом вычете, установленном подпунктом 4 пункта 1 статьи 219 Кодекса.

В пункте 4.1 «Суммы предоставленных налогоплательщику налоговых вычетов» отражаются суммы фактически предоставленных налогоплательщику стандартных налоговых вычетов, имущественного налогового вычета, а также социального налогового вычета.

В графе «Код вычета» пункта 4.1 указывается код вычета, выбираемый из Справочника «Коды вычетов». В графе «Сумма вычета» отражаются суммы вычетов, соответствующие указанному коду. Число заполненных строк в данном пункте зависит от количества видов вычетов, на которые имел право налогоплательщик.

В пунктах 4.2 и 4.3 указываются номер и дата уведомления, подтверждающего право налогоплательщика на имущественный налоговый вычет, выдаваемого налоговым органом в соответствии с пунктом 3 статьи 220 Кодекса.

В пункте 4.4 «Код налогового органа, выдавшего уведомление» указывается код налогового органа, выдавшего уведомление.

В разделе 5 Справки «Общие суммы дохода и налога по итогам налогового периода по ставке __%» отражаются общие суммы дохода и налога на доходы физических лиц по итогам налогового периода по ставке, указанной в заголовке раздела 5 Справки.

Раздел 5 формируется отдельно по каждой ставке налога, отраженной в Справке.

Внимание! Поля «Общая сумма дохода», «Налоговая база» и «Сумма налога исчисленная» заполняются автоматически, исходя из введенных выше данных. При этом суммы округляются по утвержденным правилам.

В пункте 5.1 «Общая сумма дохода» указывается общая сумма дохода по итогам налогового периода, без учета налоговых вычетов. В данном пункте отражается общая сумма доходов, указанных в разделе 3 Справки. При заполнении Справки с признаком 2 в пункте 5.1 указывается общая сумма дохода, с которой не удержан налог налоговым агентом, отраженная в разделе 3 Справки.

В пункте 5.2 «Налоговая база» указывается налоговая база, с которой исчислен налог. Показатель, указываемый в данном пункте, соответствует общей сумме доходов, отраженной в пункте 5.1. Справки, уменьшенной на общую сумму налоговых вычетов, отраженных в Разделах 3 и 4 Справки.

В пункте 5.3 «Сумма налога исчисленная» указывается общая сумма налога, исчисленного по ставке, указанной в разделе 3 Справки, по итогам налогового периода. При заполнении Справки с признаком 2 в пункте 5.3 указывается общая сумма налога, исчисленная, но не удержанная.

В пункте 5.4 «Сумма налога удержанная» соответственно указывается общая сумма удержанного налога по ставке, указанной в разделе 3, за налоговый период. При заполнении Справки с признаком 2 пункт 5.4 не заполняется.

В пункте 5.5 «Сумма налога перечисленная» указывается сумма налога, перечисленная за налоговый период. Настоящий пункт заполняется в отношении доходов, полученных, начиная с 01.01.2011. При заполнении Справки с признаком 2 пункт 5.5 не заполняется.

В пункте 5.6 «Сумма налога, излишне удержанная налоговым агентом» указывается сумма налога, излишне удержанная у налогоплательщика налоговым агентом. При заполнении Справки с признаком 2 пункт 5.6 не заполняется.

В пункте 5.7 «Сумма налога, не удержанная налоговым агентом» указывается исчисленная сумма налога, которую налоговый агент не удержал в отчетном налоговом периоде. Заполненная Справка подписывается в поле «Налоговый агент (подпись)». Подпись не должна закрываться печатью. Печать проставляется в отведенном месте («М.П.» в нижнем левом углу Справки). В поле «Налоговый агент (должность)» указывается должность лица, подписавшего Справку. В поле «Налоговый агент (Ф.И.О.)» указываются фамилия и инициалы указанного лица. Налоговый агент - физическое лицо подписывает Справку и указывает свою фамилию и инициалы имени и отчества.

В случае, если Справка не может быть размещена на одной странице, то заполняется необходимое количество страниц. На следующей странице вверху Справки указываются: номер страницы Справки. При этом поле «Налоговый агент» заполняется на каждой странице Справки.

См. также:

Назначение справки 2-НДФЛ соответствует аббревиатуре из ее названия – данный документ отражает доходы физического лица за определенный срок и оформляется налоговым агентом. Как правило, налоговым агентом физического лица является непосредственно работодатель.

Справка заверяется налоговым агентом, подпись в соответствующем поле может поставить не только руководитель организации, но и любое доверенное лицо, наделенное им соответствующими полномочиями. Какие-либо исправления в документе не допускаются.

Данная справка оформляется исключительно для физических лиц. Данный документ может потребоваться в таких ситуациях как:

Судебное разбирательство;

при трудоустройстве на новую работу;

заключение кредитного договора;

усыновление ребенка;

оформление ;

получение визы;

оформление ;

расчет ;

начисление пенсии;

при сдаче в налоговую инспекцию .

Несмотря на то, что данный документ является одним из самых простых, у неподготовленного гражданина могут возникнуть проблемы с заполнением полей и разделов. В установленной форме их не так уж и мало, поэтому они заслуживают подробного рассмотрения.

Поля и разделы справки

Согласно установленной форме, в документе всего 5 разделов, в которых содержится следующая информация:

Информация о предпринимателе или организации;

данные о получателе дохода;

доходы, полученные за означенный период и налоговая ставка;

вычеты;

суммарный доход и налог.

В разделе «Данные о налоговом агенте» указывается ИНН юридического лица или индивидуального предпринимателя, организациям также необходимо указать КПП. Раздел заканчивается кодом ОКТМО и телефоном организации. Если физическое лицо получало доход в нескольких обособленных подразделениях, то необходимо указать их коды ОКТМО.

Со вторым разделом «Данные о физическом лице» затруднения возникают крайне редко. ФИО, ИНН, адрес, паспортные данные, почтовый индекс – эта и другая персональная информация указывается в данном разделе. Для заполнения второго раздела необходимы паспортные данные и ИНН физического лица, а также код страны, региона и почтовый индекс получателя дохода.

Третий раздел «Доходы, облагаемые по ставке» представляет собой таблицу, состоящую из нескольких полей:

«Месяц» – период, в который был получен доход.

«Код дохода» – соответствующий типу дохода.

«Сумма дохода» – за определенный месяц.

«Код вычета» – соответствующий виду вычета.

«Сумма вычета» – общая сумма вычета за месяц.

Иными словами: в данном разделе представлена вся информация о доходах гражданина за определенный период.

В четвертом разделе «Стандартные, социальные и имущественные налоговые вычеты», предоставленные физическому лицу. Каждый вычет отображается в новом поле «Код вычета» и «Сумма вычета». Ниже, необходимо указать номер документа, подтверждающего право на использование вычета, дату его получения и код инспекции, направившей уведомление физическому лицу.

В последнем разделе «Общие суммы дохода и налога по итогам налогового периода по ставке %» в соответствующих полях указывается сумма:

Перечисленная;

исчисленная;

удержанная;

излишек, который удержан налоговым агентом;

сумма, которая не удержана налоговым агентом.

Помимо вышеперечисленной информации, в последнем разделе указывается сумма налога в целом и итоговая база.

Самые распространенные ошибки заполнения справки

Одной из самых распространенных ошибок является указание даты в формате не соответствующим ДД.ММ.ГГГГ. Уполномоченные лица, подписывающие справку, иногда забывают о расшифровке, которая необходима в поле «Налоговый агент». Часто гражданам приходится оформлять документ заново из-за мелких исправлений, которые делают справку недействительной. Проблемы могут возникнуть из-за неправильной простановки печати – оттиск должен быть в левом нижнем углу документа, в том месте, где есть отметка «М. П.».

Пример заполнения справки 2-НДФЛ

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

Примечание : Приказом ФНС России от 02.10.2018 N ММВ-7-11/566@ утверждена новая форма справки 2-НДФЛ. Она вступила в силу с 1 января 2019 года и применяется с отчетности за 2018 год. Также приказом была утверждена отдельная форма справки для выдачи работникам. Теперь она называется – «Справка о доходах и суммах налога физического лица». Внешне она ничем не отличается от 2-НДФЛ старой формы.

Старую форму 2-НДФЛ Вы можете бесплатно скачать по этой ссылке .

Новую форму справки 2-НДФЛ, представляемую в налоговую, можно скачать .

Новую форму справки о доходах и суммах налога физического лица, выдаваемой работнику, можно скачать .

Как заполнить справку 2-НДФЛ

С подробной инструкцией по заполнению новой формы справки 2-НДФЛ, сдаваемой в ИФНС, вы можете ознакомиться на этой странице .

Что касается заполнения справки, выдаваемой сотрудникам, то отдельного порядка ее оформления ФНС не подготовило, в связи с чем, ее можно заполнять как и раньше. Инструкцию по заполнению старой формы справки 2-НДФЛ можно скачать по этой ссылке .

Образцы заполнения 2-НДФЛ и справки о доходах и суммах налога физического лица в 2019 году

Ниже приведены образцы заполнения справки по форме 2-НДФЛ и справки о доходах и суммах налога физического лица за 2018 год: